12/18 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com)

'마켓' 카테고리의 다른 글

| 경기 침체와 주가 관련 몇가지 그림들 (0) | 2022.12.19 |

|---|---|

| 12/15 팩트셋 어닝 인사이트 (0) | 2022.12.19 |

| 12/9 팩트셋 어닝 인사이트 (1) | 2022.12.11 |

| 12/4 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.12.11 |

| 12/2 팩트셋 어닝 인사이트 (0) | 2022.12.11 |

약 장 수

미국 제약-바이오 주식 텔레그램 https://t.me/yakjangsu 네이버 https://blog.naver.com/woojkim71

| 경기 침체와 주가 관련 몇가지 그림들 (0) | 2022.12.19 |

|---|---|

| 12/15 팩트셋 어닝 인사이트 (0) | 2022.12.19 |

| 12/9 팩트셋 어닝 인사이트 (1) | 2022.12.11 |

| 12/4 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.12.11 |

| 12/2 팩트셋 어닝 인사이트 (0) | 2022.12.11 |

| 12/18 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.12.19 |

|---|---|

| 12/15 팩트셋 어닝 인사이트 (0) | 2022.12.19 |

| 12/9 팩트셋 어닝 인사이트 (1) | 2022.12.11 |

| 12/4 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.12.11 |

| 12/2 팩트셋 어닝 인사이트 (0) | 2022.12.11 |

| 12/18 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.12.19 |

|---|---|

| 경기 침체와 주가 관련 몇가지 그림들 (0) | 2022.12.19 |

| 12/9 팩트셋 어닝 인사이트 (1) | 2022.12.11 |

| 12/4 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.12.11 |

| 12/2 팩트셋 어닝 인사이트 (0) | 2022.12.11 |

* 해당 주간 목요일 기준 데이터*

* 팩트셋 어닝 인사이트의 모든 통계치는 S&P500 대상임. 별도의 언급이 없어도 S&P500 이야기임*

* 크로스아웃은 지난주 수치 *

* 다음주는 하루 이른 목요일 (12/15) 발행 *

이번주부터 4분기 수치 제시 시작.

▼ **어닝 성장:** S&P500 3 4분기 EPS 성장율 전망치는 -2.5%. 이는 2020년 3분기 -5.7% 이후 첫 마이너스 성장.

▼ **어닝 리비젼:** 9/30자 예상 3 4분기 EPS 성장율은 3.7%. 9/30 대비 10개 섹터가 하향 조정된 EPS 가이던스로 낮아진 EPS를 보고. (뭔가 착오가 있는 듯. 위에서는 4분기 -2.5%, 여기서는 3.7%를 언급하고 있음…)

▼ **어닝 가이던스:** S&P500 기업들 가운데 4분기 부정적인 EPS 가이던스를 발표한 기업은 63개, 긍정적 EPS 가이던스를 발표한 기업은 34개.

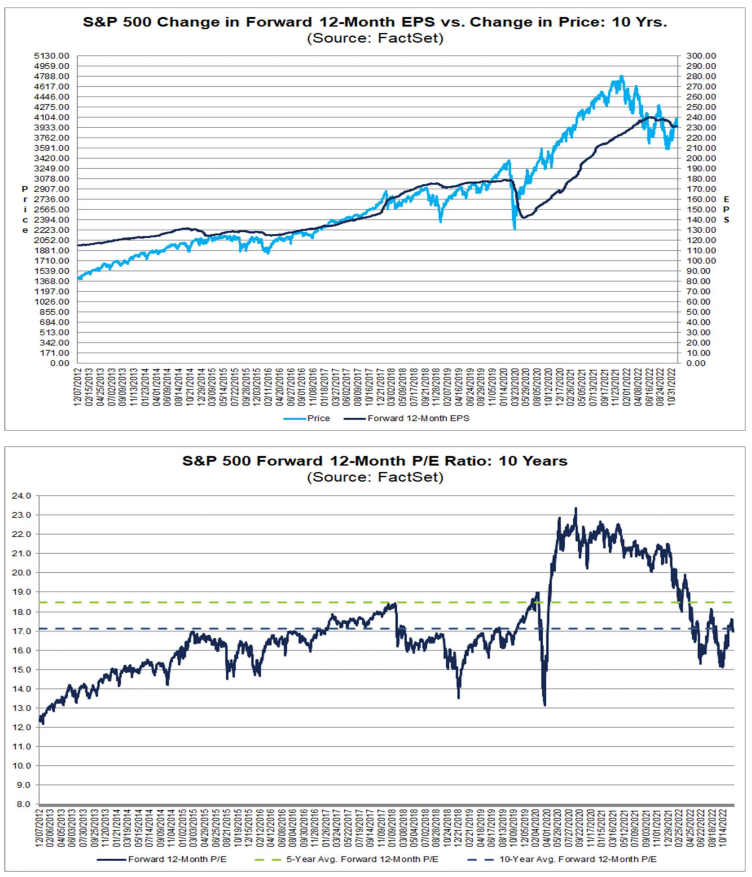

▼ (그림1) S&P500 지수 (하늘색), 12개월 포워드 이익전망치 (곤색).

▼ (그림2) S&P500 포워드 P/E (향후 12개월)는 17.1로 지난주 17.6에서 하락. 5년 평균 18.5 하회, 10년 평균 17.1 과 동일.**

▼ (그림3) S&P500 지수 (하늘색), 12개월 트레일링 EPS (곤색).

▼ (그림4) S&P500 트레일링 P/E (이전 12개월)는 19.2로 지난주 19.8에서 하락. 5년 평균 22.7 및 10년 평균 20.5 모두 하회.

금주의 토픽 1. 2023년 실적 전망: 임의 소비재 섹터가 실적 성장을 이끌듯

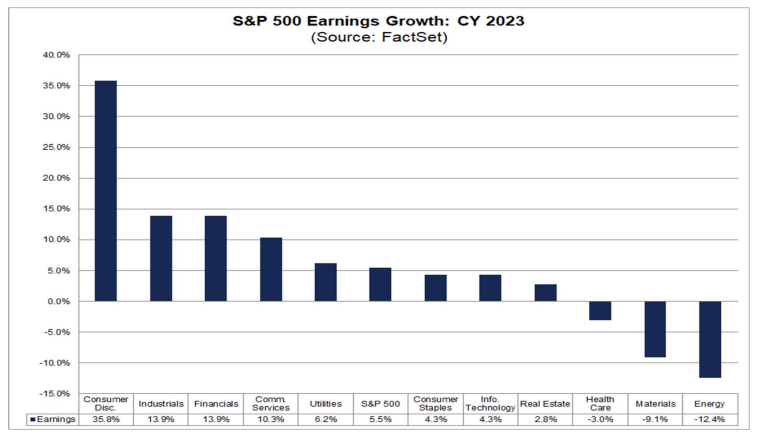

▼ (그림5) 경기 침체 우려가 있음에도 불구하고 바틈-업 애널리스트들은 2023년 EPS와 매출이 각각 5.5%, 3.3% 성장할 것으로 전망.

▼ (그림6) 11개 섹터 가운데 8개 섹터는 EPS 증가, 3개 섹터는 하락할 것으로 전망. 임의소비재, 산업, 금융, 커뮤니케이션 서비스 섹터에서 이익 성장 전망. 반면 에너지와 소재는 하락 전망.

2023년 이익 성장 전망치 5.5%는 10년 평균 8.5%보다 낮고, 6/30과 9/30 전망치인 9.6%, 8.2%에서 하향 조정된 수치.

임의 소비재 섹터 내 10개 산업군 중 Household Durables (-25%)를 제외한 9개 산업군은 이익 성장 전망. 특히 Internet & Direct Marketing Retail (3,547%), Hotels, Restaurants, & Leisure (160%), Multiline Retail (26%), Auto Components (25%), Leisure Products (12%) 등 5개 산업군은 두자릿 수 이상의 성장 전망. 개별 기업단에서는 아마존 $AMZN 이 성장을 견인할 것으로 전망.

산업 섹터 내 12개 산업군 중 Air Freight & Logistics (-9%) 등 두개를 제외한 10개 산업군의 이익 성장이 전망되며 Airlines (98%), Aerospace & Defense (45%), Industrials Conglomerates (17%), Construction & Engineering (10%) 등 4개 산업군에서는 두자릿 수 이익 성장 전망. 개별 기업단에서는 보잉 $BA 가 성장을 견인할 것으로 전망.

금융 섹터 내 5개 산업군 중 Consumer Finance (-5%)를 제외한 4개 산업군에서 이익 성장이 전망되며 Insurance (29%), Banks (14%), Capital Markets (12%) 등 3개 산업군에서 두자릿 수 이익 성장 전망.

커뮤니케이션 서비스 섹터 내 5개 산업군 가운데 Diversified Telecommunication Services (-4%) 산업군을 제외한 4개 산업군에서 이익 성장이 전망되며 Wireless Telecommunication Services (233%), Entertainment (61%) 산업군에서 두자릿 수 이익 성장 전망. 개별 기업단에서는 T모바일 $T 워너 브라더스 디스커버리 $WBD 가 성장을 견인할 것으로 전망.

에너지 섹터 내 5개 산업군 가운데 Oil & Gas Equipment & Services (46%), Oil & Gas Storage & Transportation (11%) 두 산업군은 이익 성장이, Oil & Gas Refining & Marketing (-37%), Integrated Oil & Gas (-15%), Oil & Gas Exploration & Production (<-1%) 3개 산업군에서는 이익 감소 전망.

소재 섹터 내 4개 산업군 가운데 Construction Materials (24%) 산업군 한 개만이 이익 성장이 전망되며 Metals & Mining (-41%)을 포함한 나머지 3개 산업군에서는 이익 감소 전망.

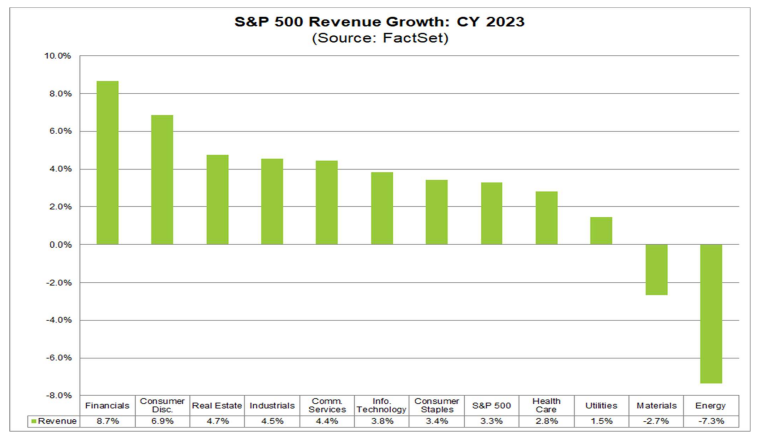

▼ (그림7) 11개 섹터 가운데 금융, 임의 소비재 등 9개 섹터는 매출 증가 전망. 반면 에너지와 소재 등 두 섹터는 하락 전망.

2023년도 매출 성장 전망치 3.3%는 10년 평균 4.1%보다 낮고 6/30, 9/30의 4.7%, 4.4%에서 하향 전망된 수치.

금융 섹터 내 5개 산업군 Diversified Financial Services (27%), Consumer Finance (10%), Banks (9%), Capital Markets (5%), and Insurance (1%) 모두 에서 매출 성장 전망. 개별 기업단에서는 버크셔 헤더웨이 $BRK-B 가 매출 성장을 견인할 것으로 전망.

임의 소비재 섹터 내 10개 산업군들 중 Household Durables (-10%) 한개를 제외한 9개 산업군에서 매출 성장이 전망되며 Hotels, Restaurants, & Leisure (18%), Automobiles (12%), and Internet & Direct Marketing Retail (11%) 세개 산업군은 두자릿 수 성장 전망.

에너지 섹터 내 5개 산업군들 중 Oil & Gas Equipment & Services (16%), Oil & Gas Storage & Transportation (5%) 산업군은 매출 증가, Oil & Gas Refining & Marketing (-14%), Integrated Oil & Gas (-8%), Oil & Gas Exploration & Production (-2%) 세개 산업군은 매출 감소 전망.

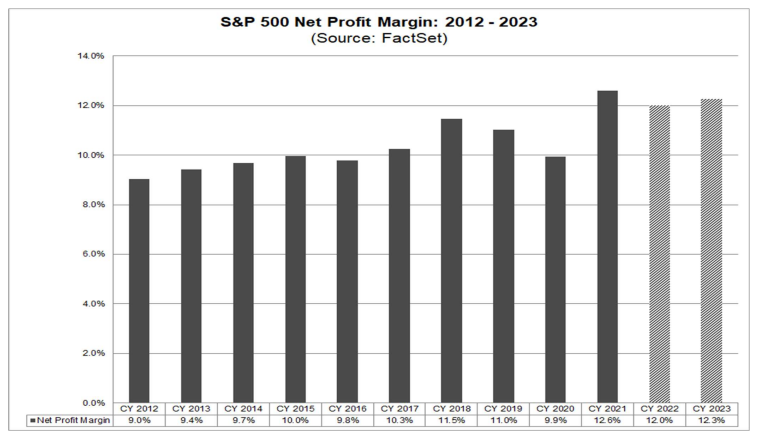

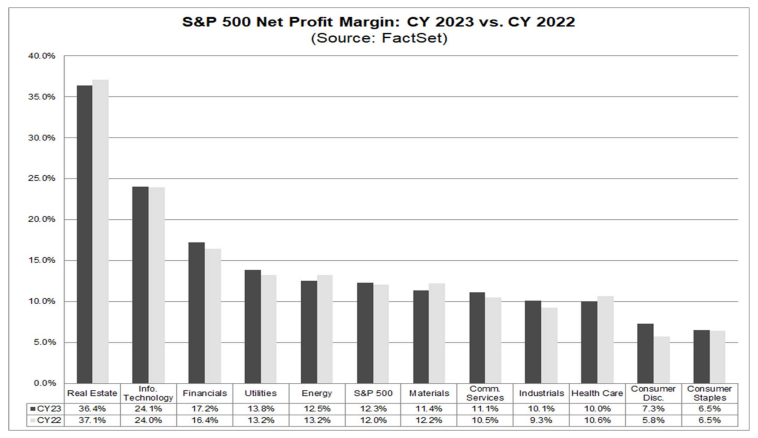

▼ (그림8) 2023년 순이익 마진 12.3%로 2022년 전망치 12.0%에서 증가 전망. 이는 10년 평균 10.3%를 상회하는 수치. 또한 팩트셋이 집계를 시작한 2008년 이후 2021년 12.6% 이후 두번째로 높은 수치.

▼ (그림9) 섹터별로는 11개 섹터 가운데 6개 섹터가 2022년에서 증가한 순이익 마진을 기록할 것으로 전망. 가장 큰 폭의 증가가 예상되는 섹터는 임의 소비재 (7.3% vs 5.8%). 반면 4개의 섹터는 순이익 마진이 감소할 것으로 전망되며 소재 섹터가 가장 큰 폭으로 감소 전망 (11.4% vs 12.2%)

금주의 토픽2. 산업군 애널리스트들은 S&P500 이 2023년 13% 상승할 것으로 전망

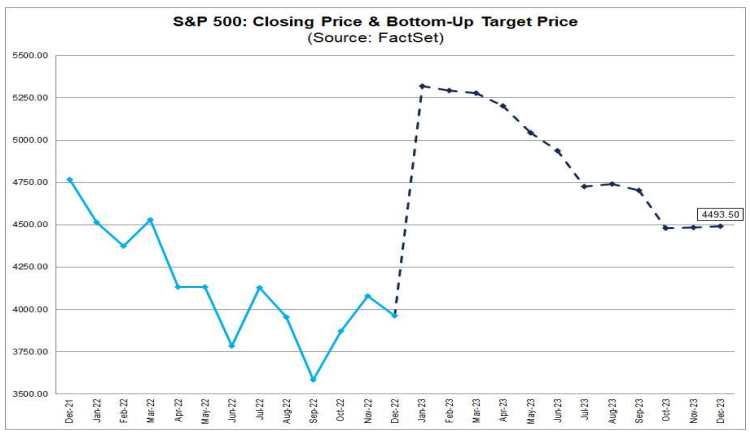

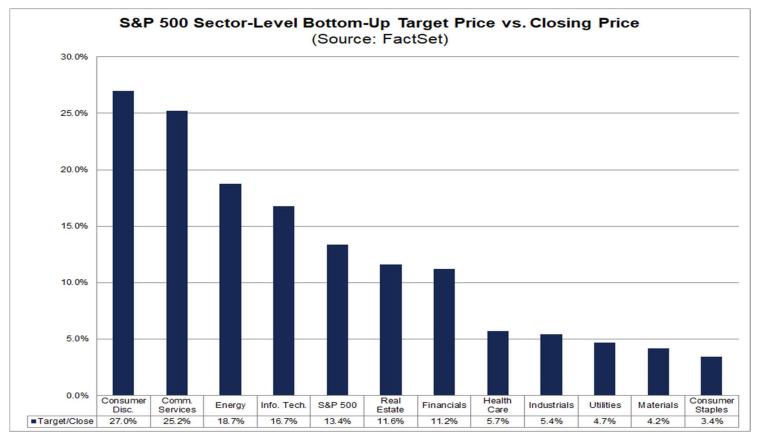

▼ (그림10) 산업군 애널리스트들의 개별 기업 12개월 목표 주가 중위값을 합산해 계산한 2023년 S&P 500 바틈업 전망치는 4,493.50으로 12/8 마감 주가 3,963.51에서 13.4% 높은 수치.

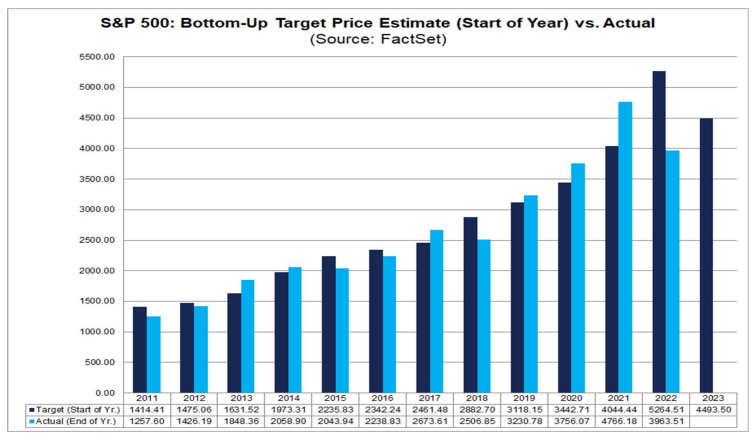

▼ (그림11) 2011년 이후 S&P 500의 바틈-업 주가 전망치와 실제 주가의 차이. 2002-2021 20년간 연초 바틈-업 주가 전망치는 평균 8.3% 과대 평가했고 20년 중 13년을 과대평가했음. 그러나 최근 9년간은 6차례 과소평가했음.

과대 평가가 극심했던 2002년 (59%), 2008년 (92%) 두 해를 제외한 18년간 평균은 0.8% 과대 평가. 만일 8.3% 과대평가를 적용하면 S&P 500 2023년 최종 주가는 4,122.36 으로 12/8 대비 4.0% 상승. 반면 0.8% 과대평가를 적용하면 4,458.05로 12/8 대비 12.5% 상승.

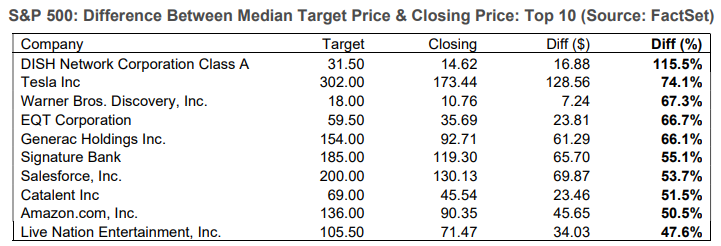

▼ (그림12) 12개월 목표 주가와 12/8 주가 간의 괴리가 가장 큰 S&P 500 10 종목 (상승 여력).

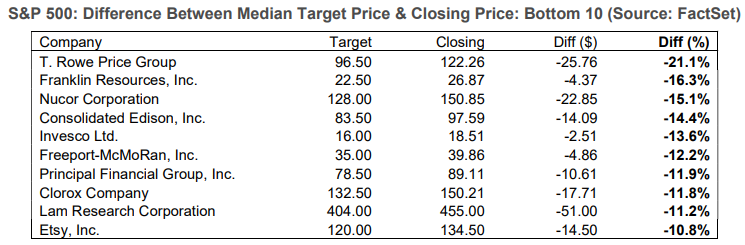

▼ (그림13) 12개월 목표 주가와 12/8 주가 간의 괴리가 가장 작은 S&P 500 10 종목 (하락 여력).

▼ (그림14) 섹터별로는 임의 소비재 (27%), 커뮤니케이션 서비스 (25.2%)가 가장 큰 폭으로 상승할 것으로 전망. 반면 필수 소비재 (3.4%), 소재 (4.2%), 유틸리티 (4.7%)는 가장 적은 폭의 상승이 예상.

* 바틈-업 전망치가 아직 낙관적인 것을 보니.. 아직 덜 떨어졌구나.. 라는 생각이 듦...

| 경기 침체와 주가 관련 몇가지 그림들 (0) | 2022.12.19 |

|---|---|

| 12/15 팩트셋 어닝 인사이트 (0) | 2022.12.19 |

| 12/4 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.12.11 |

| 12/2 팩트셋 어닝 인사이트 (0) | 2022.12.11 |

| 11/27 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.28 |

| 12/15 팩트셋 어닝 인사이트 (0) | 2022.12.19 |

|---|---|

| 12/9 팩트셋 어닝 인사이트 (1) | 2022.12.11 |

| 12/2 팩트셋 어닝 인사이트 (0) | 2022.12.11 |

| 11/27 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.28 |

| 11/20 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.21 |

| 12/9 팩트셋 어닝 인사이트 (1) | 2022.12.11 |

|---|---|

| 12/4 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.12.11 |

| 11/27 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.28 |

| 11/20 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.21 |

| 11/18 팩트셋 어닝 인사이트 (0) | 2022.11.21 |

| 12/4 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.12.11 |

|---|---|

| 12/2 팩트셋 어닝 인사이트 (0) | 2022.12.11 |

| 11/20 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.21 |

| 11/18 팩트셋 어닝 인사이트 (0) | 2022.11.21 |

| 11/13 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.14 |

| 12/2 팩트셋 어닝 인사이트 (0) | 2022.12.11 |

|---|---|

| 11/27 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.28 |

| 11/18 팩트셋 어닝 인사이트 (0) | 2022.11.21 |

| 11/13 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.14 |

| 11/11 팩트셋 어닝 인사이트 (0) | 2022.11.14 |

| 11/27 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.28 |

|---|---|

| 11/20 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.21 |

| 11/13 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.14 |

| 11/11 팩트셋 어닝 인사이트 (0) | 2022.11.14 |

| 11/6 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.06 |

| 11/20 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.21 |

|---|---|

| 11/18 팩트셋 어닝 인사이트 (0) | 2022.11.21 |

| 11/11 팩트셋 어닝 인사이트 (0) | 2022.11.14 |

| 11/6 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.06 |

| 11/4 팩트셋 어닝 인사이트 (0) | 2022.11.06 |

| 11/18 팩트셋 어닝 인사이트 (0) | 2022.11.21 |

|---|---|

| 11/13 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.14 |

| 11/6 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.06 |

| 11/4 팩트셋 어닝 인사이트 (0) | 2022.11.06 |

| 10/30 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.31 |

| 11/13 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.14 |

|---|---|

| 11/11 팩트셋 어닝 인사이트 (0) | 2022.11.14 |

| 11/4 팩트셋 어닝 인사이트 (0) | 2022.11.06 |

| 10/30 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.31 |

| 10/28 팩트셋 어닝 인사이트 (0) | 2022.10.30 |

| 11/11 팩트셋 어닝 인사이트 (0) | 2022.11.14 |

|---|---|

| 11/6 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.06 |

| 10/30 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.31 |

| 10/28 팩트셋 어닝 인사이트 (0) | 2022.10.30 |

| 10/21 팩트셋 어닝 인사이트 (1) | 2022.10.22 |

| 11/6 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.11.06 |

|---|---|

| 11/4 팩트셋 어닝 인사이트 (0) | 2022.11.06 |

| 10/28 팩트셋 어닝 인사이트 (0) | 2022.10.30 |

| 10/21 팩트셋 어닝 인사이트 (1) | 2022.10.22 |

| 10/16 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.17 |

| 11/4 팩트셋 어닝 인사이트 (0) | 2022.11.06 |

|---|---|

| 10/30 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.31 |

| 10/21 팩트셋 어닝 인사이트 (1) | 2022.10.22 |

| 10/16 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.17 |

| 10/14 팩트셋 어닝 인사이트 (0) | 2022.10.17 |

미국 제약-바이오 주식/약장수

10/21 팩트셋 어닝 인사이트 1/2 https://t.me/yakjangsu * 팩트셋 어닝 인사이트의 모든 통계치는 S&P500 대상임. 별도의 언급이 없어도 S&P500 이야기임.* * ~~크로스아웃~~은 지난주 수치 * ▼ 어닝 스코어카

t.me

미국 제약-바이오 주식/약장수

10/21 팩트셋 어닝 인사이트 2/2 https://t.me/yakjangsu 금주의 토픽 S&P 500 5분기 연속 낮아진 순이익 마진 보고 * 팩트셋 어닝 인사이트의 모든 통계치는 S&P500 대상임. 별도의 언급이 없어도 S&P500 이야기

t.me

| 10/30 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.31 |

|---|---|

| 10/28 팩트셋 어닝 인사이트 (0) | 2022.10.30 |

| 10/16 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.17 |

| 10/14 팩트셋 어닝 인사이트 (0) | 2022.10.17 |

| 미시건 대학교 소비자 설문조사 10월 잠정치 (0) | 2022.10.17 |

| 10/28 팩트셋 어닝 인사이트 (0) | 2022.10.30 |

|---|---|

| 10/21 팩트셋 어닝 인사이트 (1) | 2022.10.22 |

| 10/14 팩트셋 어닝 인사이트 (0) | 2022.10.17 |

| 미시건 대학교 소비자 설문조사 10월 잠정치 (0) | 2022.10.17 |

| 10/7 팩트셋 인사이트 (0) | 2022.10.09 |

| 10/21 팩트셋 어닝 인사이트 (1) | 2022.10.22 |

|---|---|

| 10/16 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.17 |

| 미시건 대학교 소비자 설문조사 10월 잠정치 (0) | 2022.10.17 |

| 10/7 팩트셋 인사이트 (0) | 2022.10.09 |

| BoA 수석 투자 전략가 마이클 하트넷의 뷰 (0) | 2022.10.03 |

| 10/16 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.17 |

|---|---|

| 10/14 팩트셋 어닝 인사이트 (0) | 2022.10.17 |

| 10/7 팩트셋 인사이트 (0) | 2022.10.09 |

| BoA 수석 투자 전략가 마이클 하트넷의 뷰 (0) | 2022.10.03 |

| 10/2 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.03 |

미국 제약-바이오 주식/약장수

10/7 팩트셋 어닝 인사이트 1/2 https://t.me/yakjangsu * 팩트셋 어닝 인사이트의 모든 통계치는 S&P500 대상임. 별도의 언급이 없어도 S&P500 이야기임.* * ~~크로스아웃~~은 지난주 수치 * ▼ 어닝 성장: S&P500

t.me

미국 제약-바이오 주식/약장수

10/7 팩트셋 어닝 인사이트 2/2 https://t.me/yakjangsu 금주의 토픽1: 지금까지의 3분기 실적 발표에서 50%의 기업이 환율의 부정적 영향을 언급 * 팩트셋 어닝 인사이트의 모든 통계치는 S&P500 대상임. 별

t.me

| 10/14 팩트셋 어닝 인사이트 (0) | 2022.10.17 |

|---|---|

| 미시건 대학교 소비자 설문조사 10월 잠정치 (0) | 2022.10.17 |

| BoA 수석 투자 전략가 마이클 하트넷의 뷰 (0) | 2022.10.03 |

| 10/2 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.03 |

| 9/30 팩트셋 인사이트 (0) | 2022.10.01 |

| 미시건 대학교 소비자 설문조사 10월 잠정치 (0) | 2022.10.17 |

|---|---|

| 10/7 팩트셋 인사이트 (0) | 2022.10.09 |

| 10/2 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.03 |

| 9/30 팩트셋 인사이트 (0) | 2022.10.01 |

| 인플레이션 및 통화정책 업데이트 - 닐 카슈카리 미네아폴리스 연은 총재 (0) | 2022.03.19 |

| 10/7 팩트셋 인사이트 (0) | 2022.10.09 |

|---|---|

| BoA 수석 투자 전략가 마이클 하트넷의 뷰 (0) | 2022.10.03 |

| 9/30 팩트셋 인사이트 (0) | 2022.10.01 |

| 인플레이션 및 통화정책 업데이트 - 닐 카슈카리 미네아폴리스 연은 총재 (0) | 2022.03.19 |

| 1월 FOMC 기자회견 요약 (0) | 2022.01.27 |

미국 제약-바이오 주식/약장수

9/30 팩트셋 어닝 인사이트 1/3 https://t.me/yakjangsu * 팩트셋 어닝 인사이트의 모든 통계치는 S&P500 대상임. 별도의 언급이 없어도 S&P500 이야기임.* * ~~크로스아웃~~은 지난주 수치 * ▼ 어닝 성장: S&P500

t.me

미국 제약-바이오 주식/약장수

9/30 팩트셋 어닝 인사이트 2/3 https://t.me/yakjangsu 금주의 토픽1: 3분기 EPS 전망치 하향 조정은 최근 2년래 최대치 * 팩트셋 어닝 인사이트의 모든 통계치는 S&P500 대상임. 별도의 언급이 없어도 S&P500

t.me

미국 제약-바이오 주식/약장수

9/30 팩트셋 어닝 인사이트 3/3 https://t.me/yakjangsu 금주의 토픽2: 긍정적인 3분기 EPS 가이던스를 발표한 기업 지난 두 분기 보다 많음. * 팩트셋 어닝 인사이트의 모든 통계치는 S&P500 대상임. 별도의

t.me

| BoA 수석 투자 전략가 마이클 하트넷의 뷰 (0) | 2022.10.03 |

|---|---|

| 10/2 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.03 |

| 인플레이션 및 통화정책 업데이트 - 닐 카슈카리 미네아폴리스 연은 총재 (0) | 2022.03.19 |

| 1월 FOMC 기자회견 요약 (0) | 2022.01.27 |

| 바이든 행정부 "경쟁 촉진을 위한 행정 명령" (0) | 2021.07.10 |

3월 FOMC 종료 후 닐 카슈카리 미네아폴리스 연은 총재 인플레이션 및 통화정책 업데이트에 대한 에세이 발표. 참고로 2022년 FOMC 투표권은 없음. 주장보다는 데이터 위주로 보면 될 듯.

PCE 인플레이션

- 본인 예상보다 높게 지속적으로 나오고 있음 (그림1).

** Headline: 헤드라인 물가 (에너지, 식료품 포함)

** Core: 에너지, 식료품 제외 근원 물가

- 일자리수는 빠르게 늘고 있지만 노동 공급은 여전히 부족. 이로 인해 임금이 상승하면서 실업자들이 일자리로 돌아오면 공급망 이슈 등 일시적인 인플레이션 압력이 완화될 것이라는 전망은 빗나감 (그림2).

- 여기에 중국의 코로나 상황과 우크라이나 전쟁이 사태를 악화시킴.

- 리오프닝 되면 상품 수요가 둔화되고 서비스 수요가 증가할 것으로 예상했으나 상품 수요가 트렌드라인 아래로 내려오지 않고 있음. (그림3)

- 수요가 내려 오지 않는 이유는? 코로나 지원 정책으로 가계에 늘어났던 저축은 이미 바닥났음 (그림4). 현재의 왕성한 경제 활동은 개인 가처분 소득 증가에 의한 것 (그림5).

- 상황은 지방정부도 마찬가지여서 코로나 지원금을 다 소진하지 않았음에도 평상시 대비 높은 흑자를 보이고 있음.

** Disposable Income: 가처분 소득

** Personal Outlays: 개인 지출

- 금융 시장의 장기 기대 인플레이션은 FOMC의 목표치로 돌아올 것으로 예상 (그림 6)

** Zero-Coupon Inflation Swap (ZCIS): 명목 금액에 대한 고정 금리 지급을 인플레이션 비율로 지급하는 파생 상품. 주기적인 지금 대신 만기에 한번에 지급함. 인플레이션이 상승하면 ZCIS 구매자가 더 많은 이자를 지급 받고, 하락하면 반대로 더 적게 받게됨.

- 첫번째 설명: 수요-공급 불균형은 여전히 일시적이지만 정상화하는데에는 예상보다 오래 걸릴 것.

- 두번째 설명: 코로나-19에 대한 대규모 재정, 통화정책은 고압, 고인플레이션 경제로 이동시켰음. 사람들은 더 많이 벌고 더 많이 지출. 웰스 이펙트 (wealth effect)는 현실. 주식과 주택 가격은 코로나 이전 대비 30% 상승했고 주식과 주택을 보유하지 않은 사람들도 더 재정상태가 더 좋아졌음.

- FOMC는 경제를 정상으로 되돌리기 위해 행동에 나서야함.

- 통화정책은 시차를 두고 작동하지만 포워드 가이던스는 즉각적임. 지난 6개월간 FOMC의 기준 금리와 대차대조표에 대한 포워드 가이던스는 이미 변화를 만들어냈으며 3월 FOMC에서 발표한 SEP (Summary of Economic Projections)는 강력한 시그널을 보내고 있음.

- 지난 6개월간 본인의 2022년말 기준금리에 대한 전망도 9월 0~0.25%, 12월 0.50~0.75%, 3월 1.75~2.00% 바꼈음. 중립금리는 여전히 2.00% 유지.

- 위의 첫번째 설명이 옳다면 FOMC의 정책은 완화정책을 되돌리고 인플레이션이 사라질 때까지 중립금리보다 살짝 높은 수준으로 금리를 인상하는 선에서 마무리될 것

- 그러나 두번째 설명이 옳다면 FOMC는 경제를 정상화하기 위해 보다 공격적인 긴축 기조로 전환해야함. (지금까지 데이터가 죄다 두번째 설명을 가리킨다고 떠들어놓고 궂이 첫번째, 두번째를 나눠 설명하는 이유를 모르겠음...)

출처: https://www.minneapolisfed.org/article/2022/update-on-inflation-and-monetary-policy

| 10/2 이번주 마켓에서 주목할 5가지 이벤트 (Investing.com) (0) | 2022.10.03 |

|---|---|

| 9/30 팩트셋 인사이트 (0) | 2022.10.01 |

| 1월 FOMC 기자회견 요약 (0) | 2022.01.27 |

| 바이든 행정부 "경쟁 촉진을 위한 행정 명령" (0) | 2021.07.10 |

| BofA 5월 펀드매니저 설문조사 (4) | 2021.05.19 |

라이브로 듣다가 잘못 이해한 것도 있었고 놓친 부분도 있어서 다시 들으면서 정리해봤음.

그전에 텔레그램에 올렸던 내용들 링크.

▶ 기자회견

아래는 기자회견 요약. 중요하다고 생각되는 부분은 표시되있음.

Q1. 금리 인상 매 FOMC마다 하거나 초반에 몰아서 하는 것 고려하고 있나?

A. 아직 결정된 바 없다. 과거 2015년 금리 인상 때와는 경제, 고용이 훨씬 강하며 인플레이션이 높다는 차이가 있다. 이 차이점이 정책 조절 페이스에 영향을 미칠 것이다. (부정하지 않음. 오히려 긍정에 더 가까운 톤)

Q2. 현재 완전고용인가? 고용, 임금 상승에 영향을 미치지 않고 인플레이션을 잡고 금리인상 할 수 있나?

A. 연준 멤버들은 고용 환경이 완전 고용에 가깝다는데에 동의하고 있음. 현재의 고용 환경은 역사적인 수준으로 좋다. 금리를 충분히 올릴 여지가 많이 남아있고 금리를 올린다고 고용을 해치지 않을 것이다.

Q3. 자산을 '상당히(significantly)' 줄인다고 하는게 어떤 의미인가? 조만간 빠르게 자산을 줄이는 것 말고 다른 방법은 없는가? 소극적인 매도 (재투자 중단) 말고 적극적인 매도에 대한 의견은?

A. 아직 모름. 논의 시작 단계임. 이전 사이클에서는 두세번의 미팅 후에 결론을 냈는데 이번에는 논의 시작했을 뿐. 발란스 시트가 훨씬 크며, 듀레이션이 짧고, 경제는 훨씬 강하며, 인플레이션도 훨씬 높다. 따라서 이전보다 조기에 더 빠르게 움직이는게 자연스러우며 그 이상은 말하기 어렵다. 다만 통화정책의 주요 수단은 기준 금리 조절이고 자산 축소는 예측가능한 범위에서 재투자를 중단하는 방식으로 진행될 것.

Q3 추가질문: 어느 정도의 자산 축소가 0.25% 기준 금리 인상과 동일한 효과를 지니는가?

A. 자산 축소는 비교적 새로운 수단이기 때문에 경제에 미치는 영향에 대해 금리 인상만큼 잘 알지 못한다.

Q4. 최근 자산 시장 변동성이 정책에 영향을 주지 않는가?

A. 금융 시장 전반을 보지 한두개를 보지 않음. 지난 미팅 점도표에서 올해 3번 금리 인상이 시사됐고 회의록에서 QT 시작을 알리면서 시장은 금리인상과 QT를 반영하고 있다. 시장 참여자들과의 소통은 잘 되고 있다고 본다.

Q5. 성명서를 통해 금리 인상이 다가오는 것은 알겠음. 추가 금리 인상의 조건은?

A. 3월 회의에서 결정할 것.

Q5. 추가: 12월 경제전망(SEP)에서 인플레이션은 금리가 중립수준으로 가지 않아도 내려온다고 했는데 여전히 그리 생각하는지?

A. 인플레이션은 통화정책 뿐만 아니라 재정정책도 작아지고 공급망 병목도 완화되면서 내려갈 것으로 본다. 이전 사이클과 다른 경제인 것을 잘 알고 있고 이에 상응해서 대응할 것.

Q6. 금리인상을 시작한 후 QT를 시작한다면 기술적으로 여름에야 시작 가능. 맞나? QT를 백그라운드에서 한다고 했는데 자산정상화 원칙에서는 경제상황에 반응한다고 되어있다. 경제상황에 반응한다는 것이 어떤 뜻?

A. 지난번 사이클에서 자산 정상화 원칙을 몇차례 수정 발표했음. 경제상황에 반응한다는 것은 이를 염두에 두고 들어간 문장임. 시기에 대해서는 말할 수 없음. 다음번 미팅 (3월)에서 논의할 것이고 아마도 내생각에 최소한 한번 더 (5월) 논의할 것 같음 (아마도 6월 이후가 될 둣?). 설명하는 과정에서 발란스 시트가 필요 이상으로 너무 크(substantially larger than it needs to be)며 긴 기간에 걸쳐 상당 부분 축소(substantial amount of shrinkage in the balance sheet)될 필요가 있다는 표현을 사용.

Q7. 쌍방 리스크가 있다고 했는데 연착륙을 위해 어떤 것이 리스크인가? (사임한) 로버트 카플란 댈러스 연준 총재가 투자 매수/매도 관련 날자를 제공하지 않고 있음. 당신이 우리가(불룸버그) 날자를 받는데 도움을 줄 수 있나?

A. 리스크 1. 코로나 안끝났음 2. 공급 병목 지속. 3. 동유럽 (우크라이나를 뜻하는 듯). 카플란 총재 관련 우리도 데이터가 없으며 검찰에 넘겼기 때문에 어떤 권한이 없어 도와주지 못한다.

Q8. 12월 경제전망(SEP)에서는 인플레이션이 연말에 타겟 수준으로 하락할 것이라 전망. 여전히 유효한가? 그리고 어떤 경로로 7% CPI가 그렇게 내려갈 수 있는지?

A. 12월과 비교해 상황이 비슷하거나 조금 악화된것 같음. 개인적인 생각으로는 2022년 근원 PCE 전망을 0.2~0.3% 올려야할 것 같음. 경로는 연준의 통화정책과 더불어 재정정책이 올해는 성장에 마이너스로 작용할 것이고 병목 현상이 나아질 것을 기대. (Q5 추가 질문과 동일한 질문/답변 - 질문자가 기술적 문제로 원 질문 시간에서 뒤로 밀렸음. 앞선 질문을 못본듯)

Q9. '겸손하고 신속하게(being humble and nimble - 이 표현을 파월이 여러 차례 사용)'라고 한 것은 인플레이션이 잡히지 않는 경우 50bp를 한번에 올릴 수도 있다는 것을 의미하는가? 그렇다면 기존의 점진적인 인상에서 이탈하는 것인가?

A. 결정된바 없다. 다만 2015~2018 금리 인상 사이클때는 인플레이션은 2% 내외였고 고용율은 목표보다 낮았고 성장은 2-3% 수준. 현재는 인플레이션은 2%를 훌쩍 넘고 2022년 성장율은 하향됐음에도 여전히 높게 전망되고 고용은 역사적으로 매우 높다. (부인하지 않았음. 그리고 지금 상황이 그럴수도 있음을 강조...)

Q10. 저소득층에 인플레이션이 미치는 영향은?

A. 매우 안좋다.

Q11. 연준의 대응이 너무 늦은것 아닌가? 0.25% 인상으로 충분한가? 포드 CEO가 반도체 쇼티지 이슈는 2023년까지 지속될 것이라고 했는데 당신이 연내에 풀릴 것이라고 한것과 상충한다.

A. 난 올해안에 공급망 문제가 풀릴 것을 기대한다고 한적 없음. 올해안에 진척이 만들어질 것을 기대한다고 했음. 늦었다는 것에 대해서는 지금 하고 있다. 0.25%가 충분한가에 대해서는 결정된 바 없다. 다만 상황이 이전과 다르고 이점이 정책에 반영될 것.

Q12. 금리 인상을 인플레이션이 2%가 될때까지 할 것인가 아니면 평균 인플레이션 2% 달성을 위해 2% 이하로 내려갈 때까지 할 것인가?

A. 인플레이션을 2% 이하로 낮추려고 하지 않을 것. 우리의 목표는 '기대 인플레이션' 2% 수준.

Q12. 추가: 고용을 보호하기 위한 금리인상 서킷 브레이커가 있는가?

A. 그런것 없다.

Q12 추가: 너무 심한 긴축을 피하기 위해 지난 1년반동안 후행적이던 정책을 선행적으로 바꿀 것인가?

A. 후행적인 정책은 고용이 좋을 때 인플레이션이 나타나는지를 보는 것에 적용. 지금의 경우에는 후행 데이터 뿐만 아니라 전망도 볼 것.

Q13. 통화 및 재정 정책이 판데믹 발생후 너무 과하지 않았나? 이때문에 인플레이션이 발생한 것 아닌가?

A. 당시 상황이 필요로 했다. 덕분에 빠르게 회복했고 세계에서 가장 경제 상황이 좋다. 역사적 판단에 맡기겠다.

Q14. 금리인상 시작 후 장단기 금리차 평탄화 혹은 역전을 걱정하는 사람들이 있다. 연준도 우려하는가?

A. 우리도 모니터한다. 다만 조절하지는 않는다. 현재 2년/10년의 75bp 차이는 매우 정상 범위다.

Q14. 추가: 만일 장단기 금리차가 역전하면 미국에만 영향을 미치는가? 아니면 더 광범위한 영향이 있지 않나?

A. 물론 미국 국채가 매우 중요한 글로벌 자산이다. 상황에 따라 다르다.

Q15. 연준이 원하는것이 점진적인 금리 인상인가? 금리 인상을 논의할 때 자산 버블을 발생하지 않도록 하는 것도 고려 대상인가?

A. 올해는 판데믹으로 인한 매우 완화적인 통화정책에서 벗어나는 해이다. 자산 매입 중단, 기준 금리 인상, 필요하다면 추가 인상, 자산 축소 등 여러 요소를 필요에 따라 할 것이고 우리는 신속하게 대응할 것이다. 경제 환경이 이전과 다르다.

자산 가격은 금융 안정의 한가지 요소임. 가계, 기업, 은행 모두 건강함. 전반적으로 금융 안전성은 통제 가능하다.

기자회견을 다시 보면서 정리해보니

1. 금리인상

2. QT

| 9/30 팩트셋 인사이트 (0) | 2022.10.01 |

|---|---|

| 인플레이션 및 통화정책 업데이트 - 닐 카슈카리 미네아폴리스 연은 총재 (0) | 2022.03.19 |

| 바이든 행정부 "경쟁 촉진을 위한 행정 명령" (0) | 2021.07.10 |

| BofA 5월 펀드매니저 설문조사 (4) | 2021.05.19 |

| BofA 4월 펀드매니저 설문조사 (0) | 2021.04.14 |

바이든 행정부에서 72개의 "경쟁 촉진을 위한 행정 명령"에 서명하고 발표했음. 헤드라인에는 빅테크를 겨냥해서 만든 행정 명령이라고 떴는데 읽어보니 꼭 빅테크만 해당되는 것은 아닌 것 같고, 내용이 간단하게만 나와있어서 그런지 잘 몰라서 그런지 헤드라인에 뜬 것 처럼 강력해 보이지는 않음. 그냥 해당되는 기업들 마진이 좀 줄겠구나 하는 정도..

어쨌든 최근 중국이 플랫폼 기업들, 교육 기업들 때려대는 것도 그렇고, 미국에서 반독점법 관련 줄소송이 이어지고 있는 것도 그렇고 규제 리스크가 그 어느때보다도 큰 장세 같아서 한번 살펴볼 필요가 있겠다 싶었음.

FACT SHEET: Executive Order on Promoting Competition in the American Economy | The White House

The economy is booming under President Biden’s leadership. The economy has gained more than three million jobs since the President took office—the most jobs created in the first five months of any presidency in modern history. Today, the President is b

www.whitehouse.gov

기업 통합이 가속화되면서 20년전에 비해 대기업의 시장 장악력이 높아졌고 경쟁이 줄어듦에 따라 불필요한 가격 상승이 일어나고 임금 상승이 억압됐음. 경쟁을 촉진함으로써 혁신과 경재 성장을 도모하기 위해 짐은 12개 이상의 연방정부 기관이 제시한 72개의 조치를 담은 행정명령에 서명함. 꽝꽝.

행정명령은

▼ 법무부 (DOJ)와 연방 거래 위원회 (FTC)가 과거 정부가 문제를 제기하지 않았던 잘못된 인수합병에 대해 문제 제기

▼ 노동시장, 농산물 시장, 헬스케어 시장, 테크 섹터에 특별히 촛점을 맞춤

▼ 연방 정부 기관들의 조율을 위한 백악관 산하 경쟁 위원회 설립

의 내용을 다고 있음.

▼ FTC: 경쟁 금지 계약을 금지 또는 제한

▼ FTC: 주(State)간 이동을 막는 불필요한 직업 라이선스를 금지 (미국에서는 한 주의 라이선스를 다른 주에서 인정하지 않는 경우가 많음)

▼ FTC, DOJ: 고용인이 임금 상승을 막고 복지를 감소시키는 기업간 임금, 복지 정보 공유를 금지하는 가이던스 강화

네가지 분야에 대한 행정 명령

(1) 처방약

▼ FDA: 각 주와 인디언 부족들이 캐나다로부터 처방약을 수입하도록 안내

▼ 보건복지부: 복제약과 바이오시밀러에 대한 지원 확대

▼ 보건복지부: 45일 이내에 고가 처방약 가격, 가격 폭등 방지를 위한 포괄적인 계획 발표

▼ FTC: "pay for delay (오리지널 의약품 제조사가 복제약 제조사와 합의해 복제약 출시를 지연시키는 방법)" 또는 유사한 계약 금지

(2) 보청기

▼ 보건복지부: 120일 이내에 보청기를 처방전 없이 구매 가능토록 하는 법안 발의

(3) 병원

▼ 법무부, FTC: 병원간 합병 지침 검토 및 수정

▼ 보건복지부: 병원 가격 투명성 및 깜짝 청구서에 대한 법안 마련

(4) 건강 보험

▼ 보건복지부: 건강 보험 플랜간 비교가 용이하도록 옵션을 표준화

(1) 항공

▼ 교통부: 수하물이 지연되고 항공기내 와이파이나 엔터테인먼트 시스템 고장으로 서비스가 제공되지 않는 경우 환불에 대한 명확한 규칙 제시

▼ 교통부: 수하물, 변경, 취소 수수료에 대한 명확한 고시에 대한 규칙 제시

(2) 철도

▼ 지상 운송 위원회: 선로를 소유한 화물철도 소유주가 여객 철도의 철도 사용에 대해 공정하게 사용하도록 요구

(3) 해운

▼ 연방해운위원회: 수출용 선박이 제조사들에게 과도한 요금 부담을 취하지 못하도록 강력하게 집행

▼ 농무부: 대형 농산물 유통 기업의 착취에 대한 농민, 축산인들의 소송을 간소화하고 보복에 대한 보호 강화

▼ 농무부: "미국산" 축산물에 대한 명확한 새규정 제시. 현행은 수입 축산물이 미국내에서 부위별로 나누는 작업만 해도 "미국산"으로 레이블링됨

▼ 농무부: 농산물에 대한 대안 유통 시스템을 마련해 농민들의 시장에 대한 접근권 강화

▼ FTC: 농기구 제조사들이 자사를 통해서만 기구 수리가 가능도록 한 것을 제한

▼ FCC (연방통신위원회): 건물주와 인터넷 서비스 제공자가 담합하여 하나의 인터넷 옵션만 제공하는 것 금지

▼ FCC: 트럼프 시절 폐기된 Broadband Nutrition Label (제공되는 인터넷 서비스에 대한 기본 정보를 제공하는 간단한 레이블)를 되살려 서비스간 가격 비교가 가능하도록 하고 인터넷 서비스 제공자가 FCC에 가격과 구독료를 보고토록 함

▼ FCC: 조기 해지 수수료 제한

▼ FCC: "망 중립성" 복원

▼ 대형 플랫폼 기업들의 인수합병에 대한 강화된 조사

▼ FTC: 과도한 개인 정보 수집을 막는 규칙 마련

▼ FTC: 인터넷 마켓플레이스에서 불공정한 방법에 의한 경쟁 금지 규칙 마련 (예: 아마존의 PB 상품 무료배송 vs 경쟁 유사 제품 유료 배송)

▼ FTC: 핸드폰 수리를 제조사에서만 하도록 하는 관행 제한

▼ 법무부, 연준, 연방예금보험공사, 통화 감독국: 은행간 합병에 대한 강화된 조사 가이드라인 업데이트

▼ 소비자 금융 보호국: 은행 이동시 소비자가 금융 정보를 다운받아 다른 은행에 전달 가능하도록 규칙 마련

| 인플레이션 및 통화정책 업데이트 - 닐 카슈카리 미네아폴리스 연은 총재 (0) | 2022.03.19 |

|---|---|

| 1월 FOMC 기자회견 요약 (0) | 2022.01.27 |

| BofA 5월 펀드매니저 설문조사 (4) | 2021.05.19 |

| BofA 4월 펀드매니저 설문조사 (0) | 2021.04.14 |

| 미국 개인 투자자 연합 AAII 마켓 센티먼트 설문 조사 (0) | 2021.04.14 |

Bank of America에서 매달 발간하는 펀드매니저 설문조사 5월차.

BofA 투자시계: 향후 12개월간 글로벌 경제를 가장 잘 표현한 것은? 인플레이션 69%, 리플레이션 19%, 스태그플래이션 8%, 디플레이션 4%로 성장과 인플레이션이 모두 평균 이상으로 나타나는 인플레이션 단계가 가장 높음.

위 그림의 또다른 표현 방식..

역사적 z-score 대비 여전히 원자재, 은행, 소재, 산업이 오버웨이트 포지션인 가운데 영국(UK)과 영국 파운드화(GBP)의 증가가 지난달과 달라진 점. 반면 국채, 미국 달러, 현금 포지션은 언더웨이트.

지난달 대비 포지션 변화를 보면 필수 소비재, 에너지, 리츠가 크게 증가, 반면 신흥국, 기술주, 원자재는 감소.

그림 1에서처럼 성장과 인플레이션이 향후 12개월간 평균 이상일 것이라는 컨센서스지만 글로벌 경제가 나아질 것이라는 전망과 이익이 증가할 것이라는 전망은 피크를 치고 조금 내려오는 모습.

인플레이션에 대한 기대치는 여전히 높지만 지난달 보다는 조금 꺾였음. 단기로 금리 상승 전망 증가.

최대의 테일리스크는 테이퍼 텐트럼을 제치고 인플레이션이 1위 등극. 지난달 FOMC의 여파인지 자산 버블이 3위로 신규 등장. 코로나-19 및 세금 인상에 대한 우려는 낮아졌음.

주가 조정을 초래할 금리는 대체로 2.0% 이상에서 비슷하게 분포.

올해 아웃퍼폼할 자산군은 지난달보다 조금 낮아졌지만 여전히 S&P 500이 선두. 원유가 크게 상승, 이머징 하락.

금리 인상 시기는 2023년 상반기가 선두인 가운데 22년 상반기가 크게 증가.

인프라스트럭쳐 법안은 대략 $1-2T 규모에서 통과될 것으로 예측.

유로존에 대한 긍정적 전망 상승.

기술 섹터에 대한 센티먼트는는 역사적 저점.

가장 붐비는 트레이딩은 비트코인

고배당, 고실적주 약진

48%의 펀드매니저가 가치주가 향후 12개월간 성장주를 아웃퍼폼할 것이라 전망.

| 1월 FOMC 기자회견 요약 (0) | 2022.01.27 |

|---|---|

| 바이든 행정부 "경쟁 촉진을 위한 행정 명령" (0) | 2021.07.10 |

| BofA 4월 펀드매니저 설문조사 (0) | 2021.04.14 |

| 미국 개인 투자자 연합 AAII 마켓 센티먼트 설문 조사 (0) | 2021.04.14 |

| 바이든 행정부 인프라 투자 계획 관련 투자 아이디어 (2) | 2021.04.05 |

Bank of America에서 매달 발간하는 펀드매니저 설문조사 4월차입니다. 4월에 펀드 매니저들의 포지션 변화가 나타난 몇가지만 간단히...

Overweight Sectors: 은행이 1위로 올라섬. 제약, 기술 상승. 임의 소비재, 소재, 산업 하락.

역사적 z-score (평균값에서 얼마나 멀어졌는지를 보는 지표) 대비 펀드 매니저들의 각 섹터 포지셔닝: 여전히 cyclical들이 우세.

역사적 z-score 대비 펀드 매니저들의 각 섹터 포지셔닝 M/M 변화: 그러나 M/M으로 보면 기술, 헬스케어, 통신, 리츠 등이 상승.

가장 큰 tail risk는? 3월 조사에서 1년여간 1등 자리를 지키던 코로나-19 백신 보급이 1위 자리를 인플레이션에게 내주고 국채 시장의 taper tantrum에게도 밀려 3위로 내려갔었음. 4월 조사에서는 코로나-19 백신 보급이 살짝 상승 (아스트라제네카 영향인듯. J&J 혈전이 어떻게 진행되는지에 따라 다음달에 더 올라갈 가능성도 있음)했지만 세금 인상이 크게 상승하면서 순위에서는 네번째로 밀림. 반면 펀드 매니저들의 인플레이션에 대한 우려는 크게 줄어든 것으로 보임.

| 바이든 행정부 "경쟁 촉진을 위한 행정 명령" (0) | 2021.07.10 |

|---|---|

| BofA 5월 펀드매니저 설문조사 (4) | 2021.05.19 |

| 미국 개인 투자자 연합 AAII 마켓 센티먼트 설문 조사 (0) | 2021.04.14 |

| 바이든 행정부 인프라 투자 계획 관련 투자 아이디어 (2) | 2021.04.05 |

| [그림 감상] Bank of America 12월 펀드 매니저 설문 조사 (1) | 2020.12.16 |

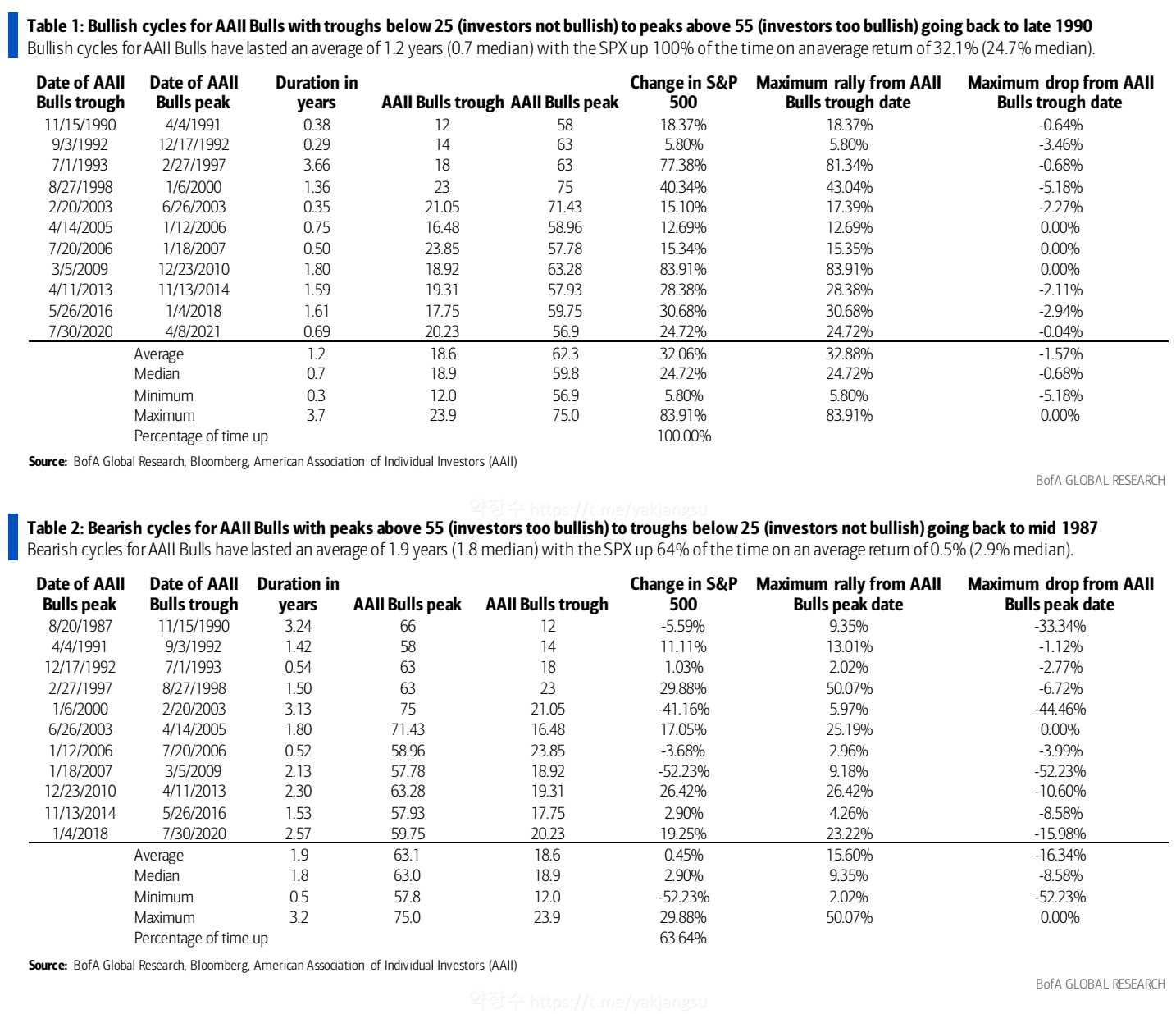

회원수 2백만명의 미국 개인 투자자 연합 AAII에서 1987년부터 매주 정기적으로 실시해온 설문 조사에서 지난주 이번 사이클 최고점인 56.9를 기록.

그림 1. American Association of Individual Investors (AAII) Bullish Sentiment

표 1. 사이클의 바닥-꼭지까지 기간 및 S&P 500 수익율. 사이클 평균 1.2년 평균 수익율 32.06%

표 2. 사이클의 꼭지-바닥까지 기간 및 S&P 500 수익율. 사이클 평균 1.9년 평균 수익율 0.45%

지난주가 꼭지라고 가정하면 앞으로 1-2년간 지수 상승 여력은 그리 크지 않다는 뜻...

하지만 케바케라 꼭지-바닥 기간에도 1997년, 2010년, 2018년은 20~30% 상승했음.

출처: BofA Global Research

| BofA 5월 펀드매니저 설문조사 (4) | 2021.05.19 |

|---|---|

| BofA 4월 펀드매니저 설문조사 (0) | 2021.04.14 |

| 바이든 행정부 인프라 투자 계획 관련 투자 아이디어 (2) | 2021.04.05 |

| [그림 감상] Bank of America 12월 펀드 매니저 설문 조사 (1) | 2020.12.16 |

| [그림 감상] Bank of America 11월 펀드 매니저 설문 조사 (0) | 2020.11.18 |

3/31에 바이든 대통령이 연설 및 백악관 공지를 통해 $2.25T 규모의 "미국인 일자리 계획 (The American Jobs Plan)"을 발표했다. 제목은 “일자리 계획”이지만 알려진바 대로 노후한 미국의 인프라 재건을 통해 일자리를 창출하겠다는 인프라 투자 계획.

각종 주식 관련 포털에서 인프라 투자 계획의 수혜주에 대한 아티클들이 슬슬 올라오고 있다. 그래도 한번 직접 읽으면서 내용을 정리해보고 그 안에서 직접 투자 아이디어를 찾아 보고자 백악관 보도 자료실에 올라온 “FACT SHEET: The American Jobs Plan”을 시간내서 처음부터 끝까지 읽어 봤다. 무지 길다. 안그래도 글 읽는 속도가 느린 편이라 주말 동안 하루를 다 잡아 먹었음.

아직 의회에 의해 구체화된 계획이 아니기 때문에 초안에 가깝다. 무지 길지만 내용이 워낙 방대해서 계획의 구체성은 아직 떨어진다. 아마도 하원, 상원을 거치면서 민주-공화당 간의 샅바싸움으로 법제화 되면 내용 및 규모가 달라질 부분이 상당히 있을 듯. 따라서 백악관 계획을 보고 얻은 투자 아이디어에 100% 올-인 하는 것은 다소 리스키해보인다.

백악관 계획에 흐르는 사업 목적을 정리해보면 대략 다음과 같다.

백악관 계획은 총 6개의 대분류로 되어 있고 각 대분류 안에 소분류가 있다. 대분류만 정리하면 다음과 같다.

각 분야별 지원 규모는 아래 그림에 잘 정리되어있다.

제목만 보면 뭘 하려는지 바로 와 닿는 섹션도 있고 조금 모호한 섹션도 있다. 각 섹션의 소분류들을 읽어보면 여러 대분류에 중복되서 걸쳐있는 내용도 있다.

일단 내용을 정리해보고 투자 아이디어를 생각해봤다. 영어를 직역한 용어들도 많이 있으니 용어가 어색해도 이해 바란다.

이상이 백악관 계획에 대한 내용 정리.

내용을 읽다보면 법제화 되는 경우 단기적으로 바로 수혜를 입겠구나 싶은 분야도 있고 인프라 투자계획의 내용이 목적하는 바대로 실행된다면 장기적으로 수혜를 입겠다 싶은 분야도 있다. 바이오 나부랭이나 조금 아는 필자가 다른 산업 분야에 대해서는 지식이 짧아 놓친 부분이 많이 있을 것이다.

수혜주, 특히 산업 및 소재 섹터, 전기차 및 전기차 인프라, 친환경, 반도체, 통신 장비 관련 종목들을 다룬 이런 저런 아티클들은 많이 나와있으니 참고하면 좋을 것 같다. 아래 몇몇 링크를 첨부했다.

다음은 위 아티클들에서 다루지 않은 투자 아이디어를 적어본다.

중소형주: 이번 인프라 투자 계획의 주요 목적은 일자리 창출이다. 일자리 창출을 위해서는 큰 기업 하나에 일을 몰아주는 것보다는 여러 작은 기업에 나눠주는 편이 효율적이다. 더불어 오프쇼어 세금헤택에 대한 큰 폭의 철회가 계획에 포함되어 있다. 미국내 법인세 인상도 계획에 포함되어 있지만 해외 세금에 대한 인상 폭이 더 크다. 해외로 사업이 다각화된 대기업보다는 미국내에 매출이 집중된 중소 기업의 혜택이 더 클 것으로 보인다. 동일 업종의 기업이라면 시총 1, 2위 기업보다는 중소형주가 더 수혜를 받을 듯하다. 위에 링크를 첨부한 아티클들에서 캐너필러, 디어 등의 대형주보다는 소형주를 주로 다루는 이유가 이때문일 것이라 짐작해본다.

보험회사: 도로 인프라 개선으로 교통 사고율이 감소하면 장기적으로 수혜를 볼 기업은 자동차 보험 관련 기업들이다. 이런점에서 최대의 자동차 보험 회사 가이코를 보유한 버크셔 헤더웨이 (BRK-B) 역시 수혜주로 볼 수 있을 듯. 버크셔 헤더웨이는 BNSF Railway도 보유하고 있어서 철도 인프라 개선의 장기적 수혜주로 볼 수 있을 것 같다.

간병인 인프라 관련: 간병인 인프라는 대체로 간병을 받을 수 있는 대상자의 확대로 간병인 수를 크게 늘리고 처우를 개선하는 것이 주 목적으로 보인다. 홈 케어 서비스를 제공하는 기업들이 이 부분에서 수혜를 볼 수 있을 것이다. Amedisys Inc (AMED), LHC Group, Inc (LHCG). 또한 가정 방문 의료 서비스를 제공하거나 휴대용 의료 기기를 제작 판매하는 기업들도 수혜를 볼 수 있을 것 같고 원격 의료 서비스를 제공하는 기업들 역시 수혜를 볼 수 있을 것 같다. Butterfly Network (BFLY) 핸드폰에 부착해서 사용 가능한 휴대용 초음파 기기, Outset Medical (OM) 가정용 투석 기기, Teledoc (TDOC), Amwell (AMWL) 원격의료

보훈 병원 시설 개선 관련: 낙후된 보훈 병원의 시설 개선에는 의료 기기 기업들, 병원용 하드웨어 기업들의 수혜가 예상된다. Abbott Lab (ABT), Medtronics (MDT), Zimmer Biome (ZBH), Baxter International (BAX), Danaher Corporation (DHR), Becton Dickinson and Co (BDX), Stryker Corporation (SYK), Hill-Rom Holding (HRC), Siemens Healthineers (SHL), Fresenius Medical Care AG & Co. KgaA (FMS)

R&D 투자 관련: 반도체, 컴퓨터, 통신, 에너지, 바이오 등 혁신 분야의 기초 R&D 투자에는 연구용 기기 회사들의 수혜가 예상된다. 다른 분야는 잘 모르겠고, 바이오 분야만 보자면 Thermo Fisher Scientific (TMO), Illumina (ILMN), Bio-Rad (BIO), 10x Genomics (TXG), Becton Dickinson and Co (BDX) 등이 수혜를 볼 것 같다. 아카데미 기관에서는 큰 자금이 들어오면 보통 평소에는 구매하기 어려웠던 고가의 대형 장비를 구입하는 경우가 많다.

주거용 주택 건설 관련: 저소득층의 접근이 용이하도록 중저가 주택 위주로 신규 주택을 착공한다면 고급 주택을 많이 짓는 Toll Brothers (TOL)보다는 Lennar (LEN), D.R. Horton (DHI) 등이 수혜를 입을 것 같고 건축 자재 기업 Home Depot (HD), Lowe’s (LOW) 역시 수혜를 입을 듯하다.

디지털 인프라 관련: 한편 디지털 인프라 관련 투자에서는 지방 정부가 직접 운영하거나 연계된 기관에서 비영리로 운영하는 인터넷 서비스를 확대하고 가격 투명성 및 경쟁을 촉진 촉진하고 인터넷 사용 가격을 인하하는 안이 포함되어 있다. 기존의 인터넷 서비스 업체인 Verizon (VZ), AT&T (T) 등에게는 호재보다는 악재로 작용할 듯 싶다.

이상 생각 나는대로 "미국인 일자리 계획”을 읽으면서 떠오른 생각들을 두서없이 나열해봤다. 워낙 방대한 계획이라 필자의 생각 말고도 더 많은 다양한 아이디어들이 있을 것이라 생각하고 좋은 아이디어가 있는 분은 나눠주시면 고맙겠다.

| BofA 4월 펀드매니저 설문조사 (0) | 2021.04.14 |

|---|---|

| 미국 개인 투자자 연합 AAII 마켓 센티먼트 설문 조사 (0) | 2021.04.14 |

| [그림 감상] Bank of America 12월 펀드 매니저 설문 조사 (1) | 2020.12.16 |

| [그림 감상] Bank of America 11월 펀드 매니저 설문 조사 (0) | 2020.11.18 |

| 조정장 & FactSet Insight (0) | 2020.10.31 |