[JP 모건 2021년 바이오테크 전망] 신약 론칭/집중 리스크/현금 사용 및 M&A/자본 시장

JP모건에서 나온 2021년 바이오테크 전망에 관한 보고서를 나눠서 포스팅 중.

이전 포스팅은 아래 링크 참조

▼ [JP 모건 2021년 바이오테크 전망] 바이 사이드 애널리스트 탑 픽은?

▼ [JP 모건 2021년 바이오테크 전망] 실적 전망 (feat 바이오 투자 초보를 위한 설명)

▼ [JP 모건 2021년 바이오테크 전망] 의료 개혁/혁신/규제 환경

오늘은 2021년에 주목할 만한 테마 마지막 편으로 ▲신약 론칭 ▲집중 리스크 ▲현금 사용 및 M&A ▲자본 시장에 대해서.

신약 론칭

- 대규모 시장을 가진 미충족 수요 의약품은 기대대로 좋은 퍼포먼스를 보여줌. 이 말인 즉 시장/제품에 따라 "short the launch sentiment"는 여전히 지속.

- 코로나-19는 환자의 신규 의약품에 대한 접근성, 환자-의사 접촉, 전통적인 의사와 기업 마케팅팀의 관계에 부정적인 변화를 초래. 전반적으로 바이오테크 기업들이 이를 잘 다루기는 했지만 론칭에 영향을 줬음을 부정할 수 없음.

- 아래는 애널리스트별 최근 론칭/21년 론칭 예정인 신규 의약품들의 21년 22년 블룸버그 컨센서스와 JPM 컨센서스 비교 및 트렌드.

포트폴리오 집중 리스크

Amgen을 제외하면 대형 바이오테크 기업들은 탑3 의약품이 전체 매출의 50% 이상을 차지.

- Incyte (INCY), Regeneron (REGN), Vertex (VRTX) 세 기업은 탑1 의약품이 전체 매출의 50% 이상을 차지.

- 포트폴리오가 집중된 기업들은 M&A와 사업 개발(BD)을 통해 포트폴리오 다각화 노력이 필요.

현금 사용: M&A

상장 기업의 연도별 M&A 딜 (올해 12/15까지)

- 2019년은 예외적인 해였고 (BMY/CELG, ABBV/AGN의 두건의 초대형 딜이 있었음) 올해는 평년 수준. 올해 최대 딜은 AZN의 ALXN 인수로 $39B 규모.

- 코로나-19로 인한 불확실성이 M&A 시장에 부정적 영향을 줬음.

- 중소형 바이오테크 기업들의 주가 상승으로 인한 밸류 상승 역시 부정적 요인.

- 그러나 대형 바이오-제약회사들의 증가하고 있는 현금 보유량, 성장 필요성은 M&A거 2021년의 주요 이슈로 재등장할 가능성 제기.

주목할 인수합병 타겟

- 질병 분야: ▲항암제/혈액질환 (Oncology/Hematology) ▲희귀질환 (Orphan disease) ▲뇌신경질환 (CNS).

- 기업 종류: ▲단일 의약품 기업 ▲적응증 확장이 가능한 의약품 보유 기업 ▲신규 플랫폼 기업

M&A 프리미엄 트렌드

- 최근 3-4년간 프리미엄 상승 추세 (발표 전일 종가 대비).

- 2020년 평균 프리미엄은 최근 10년래 최고치.

- 프리미엄은 딜 규모가 커질수록 작아지는 경향.

- 2021년에 M&A 딜이 모멘텀을 얻는 경우 중소형 바이오텍의 주가는 M&A 프리미엄을 반영하며 의미있는 상승을 이룰 것으로 전망.

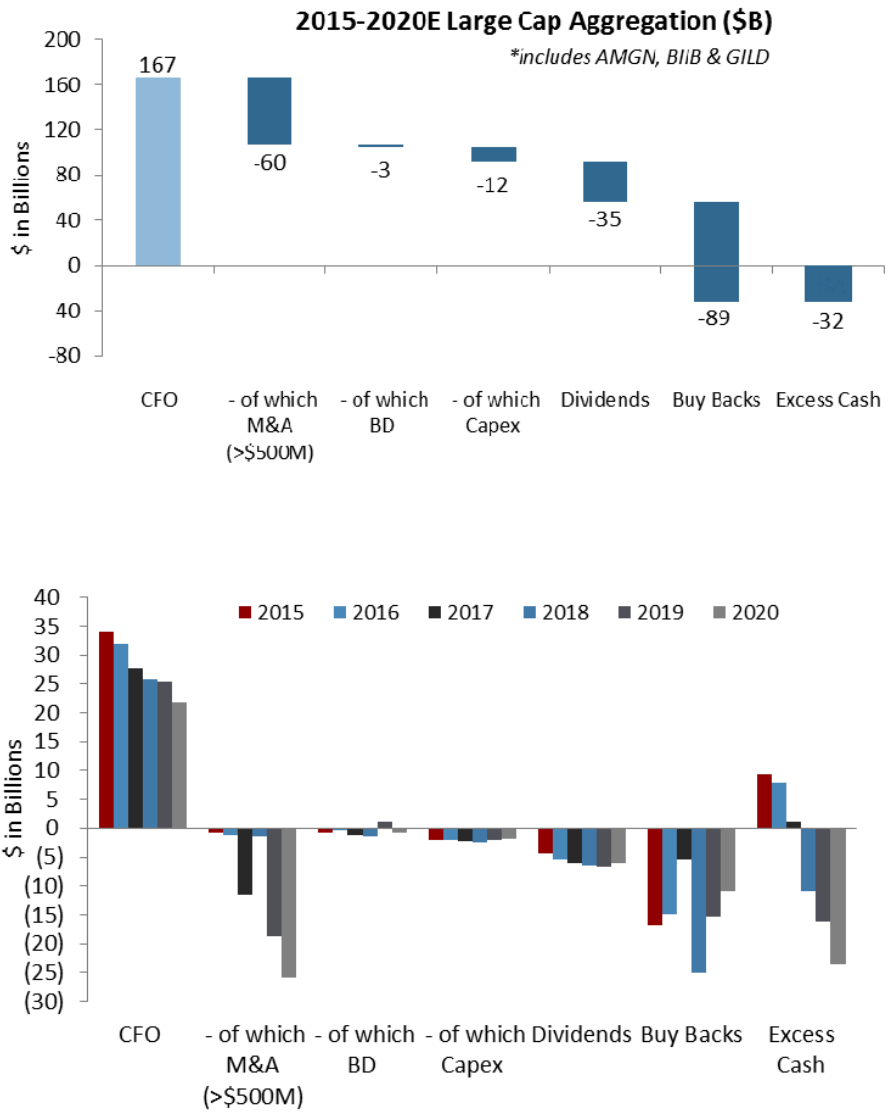

탑3 바이오테크 Amgen (AMGN), Gilead (GILD), Biogen (BIIB)의 2015-2020 현금사용

- 2021년에 세기업 합산 $25B의 현금이 창출될 것으로 예상. GILD의 현금은 20년 $7.1B에서 21년 $11.1B으로 늘어날 것으로 전망.

- 이 세 기업은 현금을 M&A에 포커싱해 사용할 것으로 예상되나 M&A가 없는 경우 자사주 매입에 사용할 듯.

- 세 기업의 3분기 현금 보유량은 AMGN $12B, GILD $26B (Immunomedics 인수전), BIIB $5B.

3대 대형 바이오테크 기업들은 M&A에 필요한 충분한 현금 보유

- 3사 합쳐서 약 $37B의 현금 보유, 2024년까지 $125B의 FCF 창출 예상, EBITDA 2-4배에 달하는 부채 조달 능력 등을 고려.

- 투자자들이 M&A를 원함. 바이사이드 애널리스트 설문조사에서 79%가 21년에 20년 대비 M&A 증가 예상. 2019년 12월에 이뤄진 20년 전망치 56%보다 높은 수치.

현금사용: R&D

- 기업 유형별 매출 대비 R&D 지출 비교

- 대형 바이오테크 > 대형 제약사

- 대형 제약사 > 특수 목적 제약사 (복제약, 일반 의약품 등)

- 미국 대형 제약사 = 유럽 대형 제약사

▲ R&D 지출 = 더 많은 혁신

R&D 지출과 기업 가치의 관계

- 지난 10년간 R&D 지출은 2년후 기업 가치와 양의 상관관계를 보였음.

- 가장 높은 상관관계를 보인 기업은 Vertex (VRTX)와 SeaGen (SGEN).

자본 시장: IPO

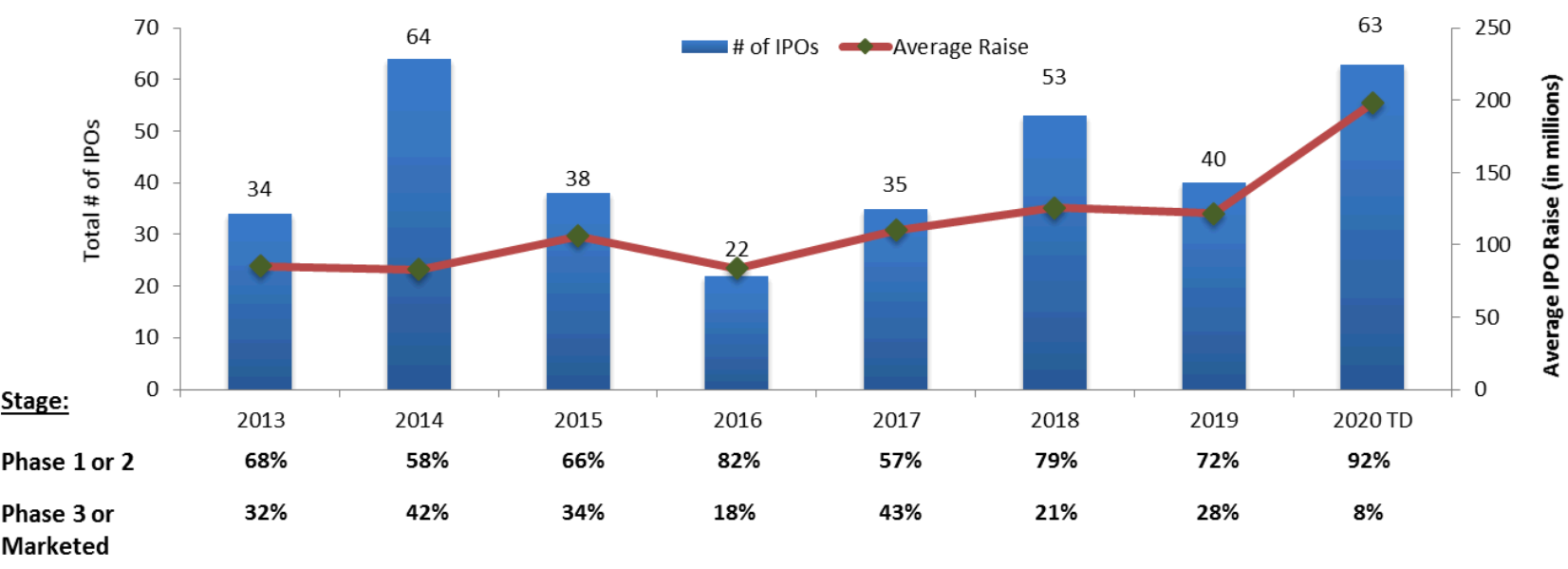

2020년 IPO 트랜드

- IPO 갯수, 규모: ▲(리포트 발표일 기준) 63개 기업 상장 ▲총 $12.5B 규모 (사상 최대. 2018년 $6.6B) ▲평균 규모 $198M (사상 최대)

- 전임상 혹은 임상 1/2상 단계에서의 IPO 증가: 높아진 위험/보상 비율. 새로운 플랫폼 보유 여부, 경영진에 주목할 필요가 있음.

- 핫한 분야의 기업들이 주를 이룸: ▲항암제 (LEGN, BDTX, RVMD, SQZ) ▲희귀질환 (DYN) ▲뇌신경질환 (ANNX, PASG, ATHA) ▲신규 플랫폼 (GBIO, ALVR)

2021년 IPO는 보다 선택적이 될 듯. 플랫폼 기업, 차별화된 접근(사이언스, 경영진, 개발 전략)을 하는 기업에 주목.

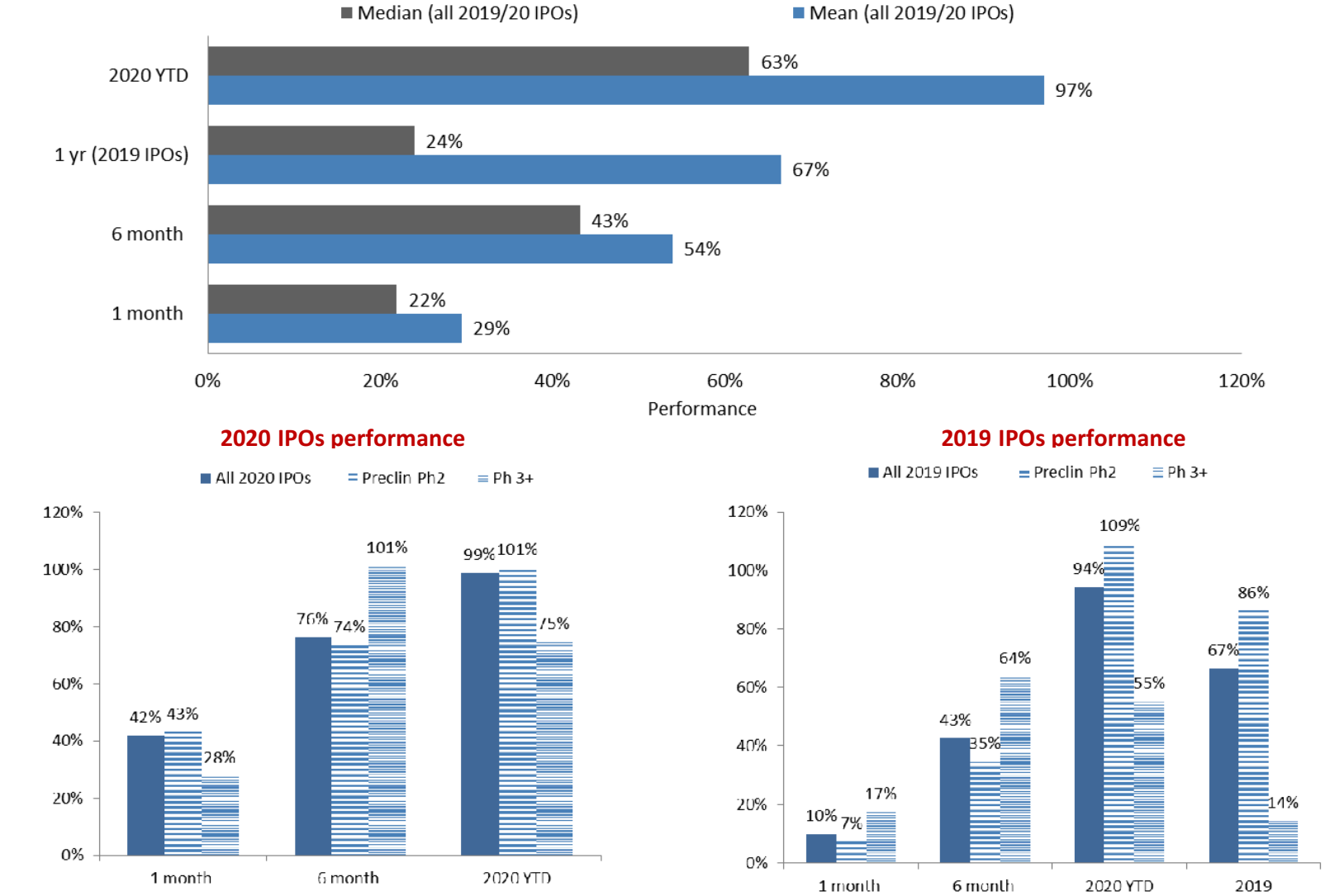

2019년과 2020년 IPO 기업 주가 퍼포먼스

2020년 개별 기업별 IPO 주가 퍼포먼스

- 벤치마크 (NBI)의 23% 대비 99%로 아웃퍼폼.

- 상승 종목이 하락 종목보다 6배 많았음.

※ 이제 남은 내용은 2021년 주요 카탈리스트와 주목할 기업들에 대해. 투자자들에게 가장 중요한 내용이기도 하고 분량도 많은데다 살을 붙이자면 내용이 길어질 것 같아서 한편으로 할지 몇편으로 쪼갤지는 좀 봐야할 듯.