제약-바이오 섹터/섹터

[BoA 보고서] 미국 상위 제약-바이오 기업 2020년 3분기 실적 전망(2): GILD, MRK, PFE, REGN, SGEN, UTHR, VRTX, CMPI, ESPR, ICPT, PBYI

약 장 수

2020. 10. 18. 01:51

반응형

반응형

BoA에서 나온 미국 상위 제약-바이오 기업 2020년 3분기 실적 전망 보고서의 두번째 포스팅입니다. 총 14개의 중대형 기업을 다루고 있고 각 기업별 실적발표 컨퍼런스콜 주요 관심사를 요약했습니다. 마지막에 4개의 중소형 바이오텍이 간략하게 추가되어 있습니다. 앞 7 종목은 아래 링크에.

[BoA 보고서] 미국 상위 제약-바이오 기업 2020년 3분기 실적 전망(1): ABBV, ALXN, AMGN, BIIB, BMRN, BMY, LLY

[BoA 보고서] 미국 상위 제약-바이오 기업 2020년 3분기 실적 전망(1): ABBV, ALXN, AMGN, BIIB, BMRN, BMY, LLY

BoA에서 나온 미국 상위 제약-바이오 기업 2020년 3분기 실적 전망 보고서를 두 차례에 나눠 포스팅합니다. 총 14개의 기업을 다루고 있고 각 기업별 실적발표 컨퍼런스콜 주요 관심사를 요약했습��

woojkim71.tistory.com

실적 발표 일정

Gilead Sciences (GILD)

- 투자의견 Neutral, 목표주가 $77

- GILD에 대한 센티먼트는 3분기부터 계속 하향세로 YTD 1% 정도로 움직이고 있음. 주된 이유는 렘데시비어에 대한 전망이 낮아지고 있기 때문으로 추정.

- 초기 기대와 달리 많은 애널리스트가 낮게 책정된 가격과 다른 치료제, 백신의 개발 진전에 따라 렘데시비어의 전망치를 낮추고 있음. 차세대 항바이러스제 (예 Ridgeback/Merck의 EIDD2801)가 나오기 전까지 렘데시비어는 일정 역할을 할 것으로 기대하지만 백신, 중화항체 등이 출시되면 입원 환자수가 급감하면서 매출에 타격을 받을 것으로 전망.

- 렘데시비어의 3분기 매출 추정치는 매우 광범위함 ($150M~$1.7B). BoA의 컨센서스는 아랫 쪽 ($300M~$1B).

- 정부 주도로 이루어지던 렘데시비어 공급이 10월들어 길리어드 손으로 돌아왔고 Immunomedics딜이 4분기에 마무리 됨에 따라 올해 매출 전망치 범위를 좁힐 수 있을 것으로 기대 (매출 $23~25B)

- Biktarvy의 3분기 처방전수는 +42% 증가. EU에서 판매가 증가하기 시작함에 따라 미국 이외지역 매출 증가 기대.

Merck & Co (MRK)

- 투자의견 Neutral, 목표주가 $88

- 공지된 여성건강, 오래된 의약품의 스핀오프, 면역항암제 스페이스에서의 경쟁자들의 파이프라인 업데이트 (Roche의 비소세포폐암 1차치료에서의 TIGIT 데이터, Bristol의 신장암 1차치료 CM-9ER 데이터 등) 등으로 인해 Merck에 대한 센티먼트는 복합적.

- Keytruda가 여전히 메인 포커스지만 투자자들은 코로나-19 백신 프로그램에 대한 업데이트에 더 관심있어할 것. Merck는 한번 먹으면 되는 경구용 백신을 개발중인데 언제 임상시험을 시작하는지가 관심사.

- Keytruda는 여전히 성장중. 삼중음성 유방암에서의 애쥬반트/니오애쥬반트 적응증. 신장암과 비소세소폐암에서의 1차 치료제 주목.

- 폐렴쌍구균 백신 시장에서 Pfizer와의 경쟁도 관심사.

- 스핀오프 이후 마진/성장 프로파일도 관심사.

Pfizer (PFE)

- 투자의견 Neutral, 목표주가 $39

- Pfizer의 주가는 코로나-19 백신에 의해 움직이고 있음. 따라서 3분기 결과 발표가 의미있는 thesis 변화를 가져올 것으로 기대하지 않음. 실적발표일 (10/27)과 코로나-19 백신 결과 발표 예정일 (10월말)이 일치하기 때문에 코로나-19 백신 업데이트가 가장 큰 카탈리스트가 될 것.

- 최근 Ibrance의 유방암 적응증 확장 실패, Investor Day에서 특별한 인상을 주지 못한 덕에 모멘텀을 이어가기 위해서는 코로나-19 백신에서의 긍정적인 결과가 필요.

- 최근 시작한 EMA의 rolling review가 단기적인 동력이 될 것. 그러나 장기적으로는 2026년 이후의 특허 절벽 관련 파이프라인 이슈가 가장 큰 걱정거리.

- Viatris (Upjohn과 Mylan 합병사)의 마무리가 4분기에 될 것으로 예상. 시간표에 대한 업데이트가 있을 것으로 기대.

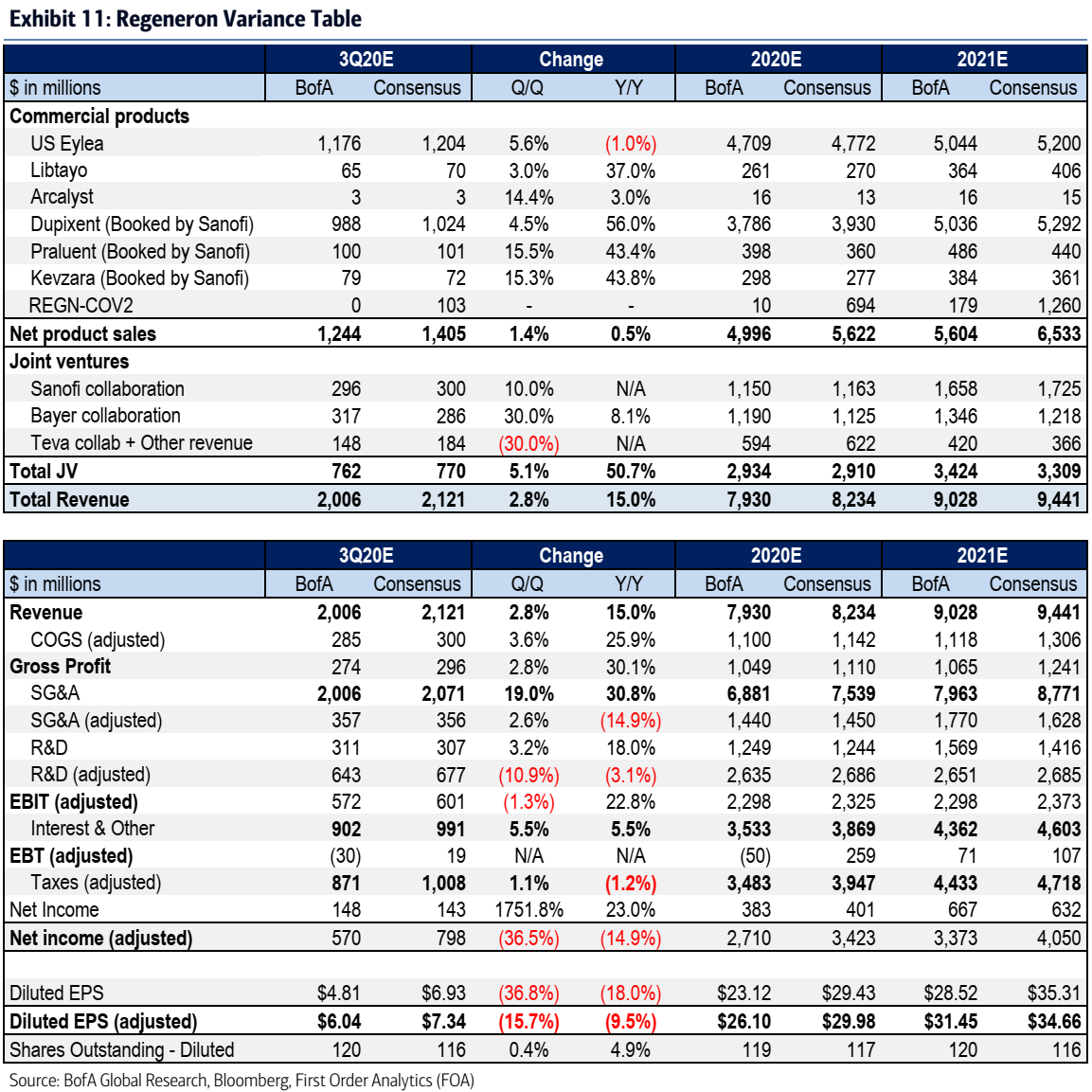

Regeneron Pharmaceuticals (REGN)

- 투자의견 Neutral, 목표주가 $650

- 최근 코로나-19 중화항체 칵테일 REGN-COV2의 임상 1/2/3상 SEAMLESS의 초기 데이터, EUA 신청, 트럼프 대통령의 치료 등으로 코로나-19 프로그램이 주목 받음. REGN-COV2의 컨센서스가 $103M인데 BofA는 너무 높다고 생각 (잉?? 아직 EUA도 안나온 후보물질에 3분기 컨센서스가 있네요?? compassionate으로 이렇게 많이 쓰였나?? 좀 이해 안됨…). 항체 칵테일의 제조/승인 과정이 관심사.

- 코로나-19에 직격탄을 받을 것으로 전망됐던 상반기 Eylea 매출은 큰 탈없이 넘어갔음. 하지만 의약품 가격 정책에 가장 큰 타격을 받을 의약품. 메디케어 파트 B에서 가장 큰 지출 비중 차지. 파트 B에서 D로 옮겨질 리스크.

- 성장 드라이버는 Dupixent와 Libtayo의 적응증 확장. 그러나 Libtayo의 경우 점유율 확대는 퀘스쳔 마크. (주- Libtayo는 PD-1 항체. Kyetruda, Opdivo가 경쟁중인 비소세포폐암으로 적응증 확장 노력 중)

- 올해 초 사노피와의 파트너십 조정 (Praluent와 Kevzara에 대한 조정)으로 매출에 어떤 변화가 생길지가 관심사.

- 올해말 업데이트가 있을 것으로 기대되는 항암제 프렌차이즈에 대한 업데이트.

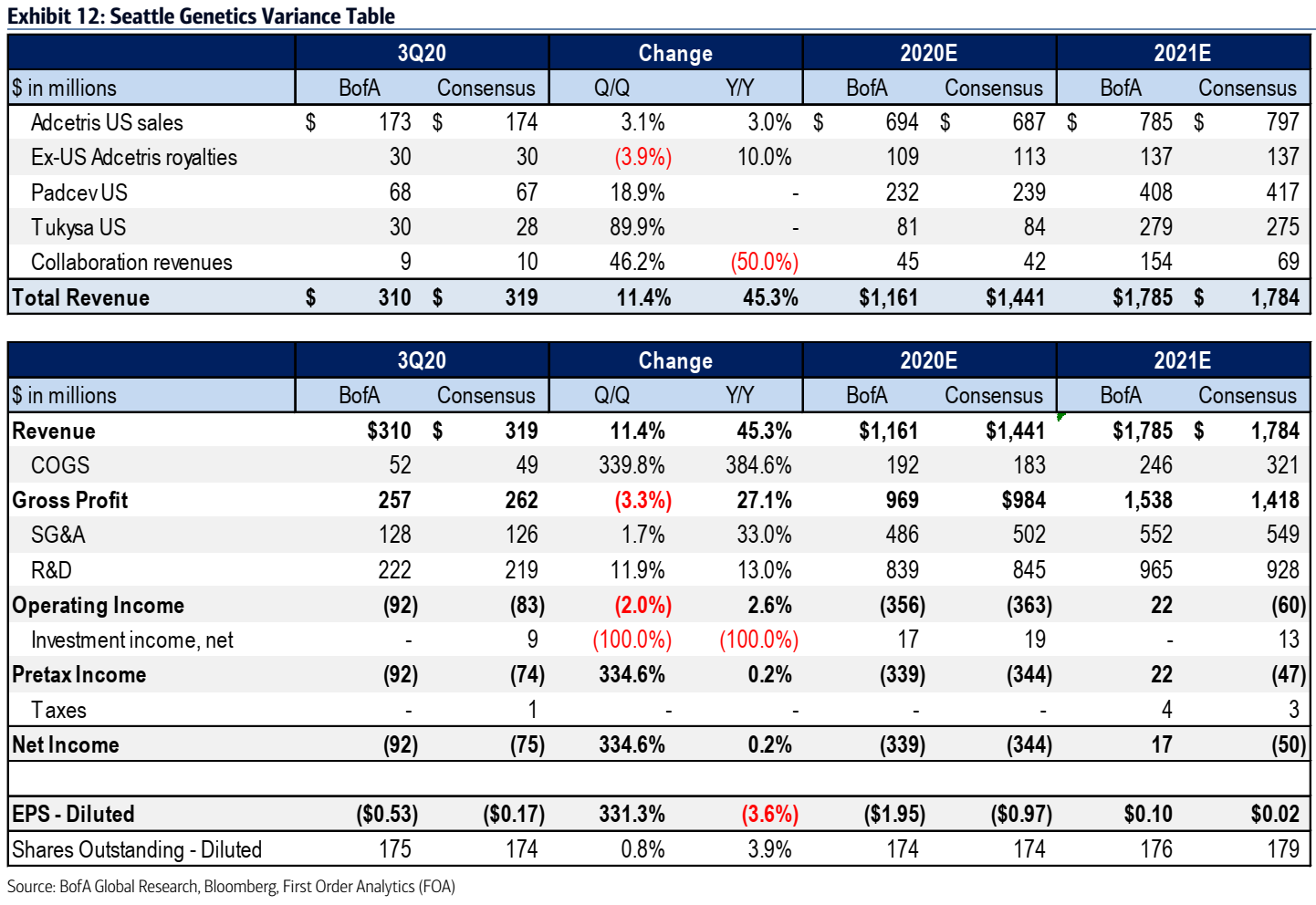

Seagen (SGEN)

- 투자의견 Neutral, 목표주가 $215

- 판데믹 기간에 론칭했음에도 좋은 출발을 보인 Padcev와 Tukysa가 주된 관심사. BoA는 컨센서스/가이던스와 유사한 매출을 기대. Padcev $68M (vs $67M), Tukysa $30M (vs $28M).

- Adcetris는 $173M (vs $174M), 3분기 전체 매출은 컨센서스 $310M와 비슷한 $308M 전망. 최근 Merck와의 대형 라이선스 딜을 모델에 넣으면서 아웃라이어가 발생하는 바람에 컨센서스 평균치는 왜곡됐음 (주- 컨센서스는 애널리스트들의 전망치들의 평균치임. 전망치를 내는 애널리스트 숫자가 많지 않은데 한두명이 크게 다른 전망치를 내면 평균값에는 왜곡이 생김. 이런 경우 평균값보다 중위값이 더 중요)

- EPS 전망치는 -$0.53으로 중위값 -$0.48보다 -$0.05 낮음 (평균값 -$0.24).

- Merck 딜로 인한 현금 유입, Padcev, Tukysa의 장기 전망치 수정으로 목표주가를 $180에서 $215로 상향.

- Merck와 공동 개발하기로 한 초기 파이프라인 ladiratuzumab vedotin의 가능성에 대한 자세한 전망, Tukysa의 북미, 유럽 이외지역 파트너십도 관심사.

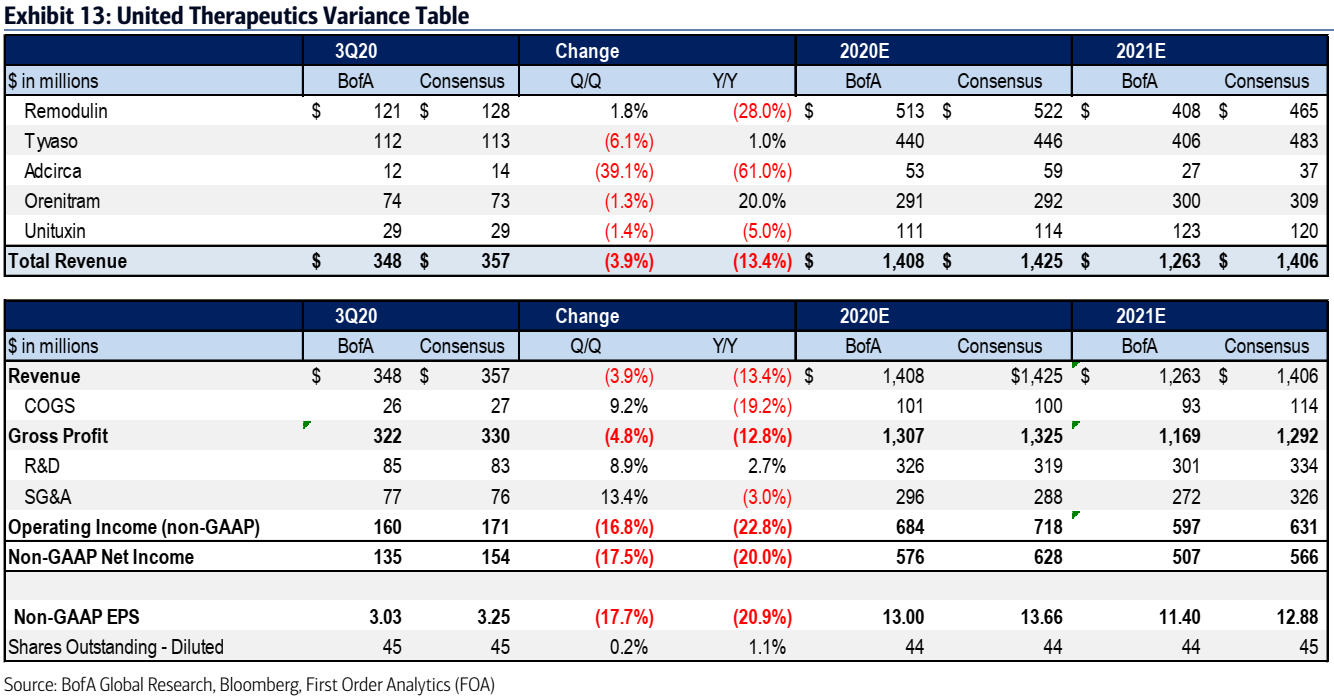

United Therapeutics (UTHR)

솔직히 이 리스트에 낄만한 기업은 아니라고 보는데.. 어쨋든..

- 투자의견 Underperform, 목표주가 $95

- 3분기에 간질성 폐질환과 관련된 폐 고혈압 (PH-ILD)에 대한 Tyvaso 확장 승인 신청서 제출. 2021 년 4 월 FDA 결정 예정. 이제 촛점은 다시 실적으로 돌아왔음.

- 2020년 첫 두 분기의 좋은 실적, 경영진의 매출 성장 전망 등에도 불구하고 경쟁과 제품 출시 지연으로 센티먼트는 계속 좋지 않음 – 비록 아직 출시는 안됐지만 FDA가 9월에 Alembic의 복제약 Remodulin을 승인했음. J&J의 실적발표시 간질성 폐질환 프랜차이즈는 여전히 코로나-19의 영향을 받고 있음 – 진단 지연으로 신규 환자 증가 감소.

- 1분기 실적 발표 때 Treprostinil Technosphere 건식 파우더 흡입제제를 포함한 주요 임상시험들이 코로나-19로 중단됐다고 밝혔음. 임상은 재개됐고 primary completion date은 내년 1월로 업데이트 됨. 조만간 Liquidia와의 특허분쟁 판결이 나올 것으로 예상. 컨퍼런스콜에서 이에 대한 보다 구체적인 전망이 나올 것.

- United는 복제약에 대비 Remodulin의 약물전달 시스템을 강조해왔고 2분기에서 DEKA-designed RemUnity의 론칭을 밝혔음. 의료진과 보험사의 피드백에 대한 의견을 듣기 원함. 또한 Remodulin 체내 이식, Trevyent이 FDA 재승인신청에 대해서도 듣기 원함.

- 2분기에 Tyvaso의 PH-ILD에 대한 론칭, 중단됐던 임상시험 재개 등을 밝힘. 이에 따라 판관비와 R&D 비용 증가를 모델에 반영.

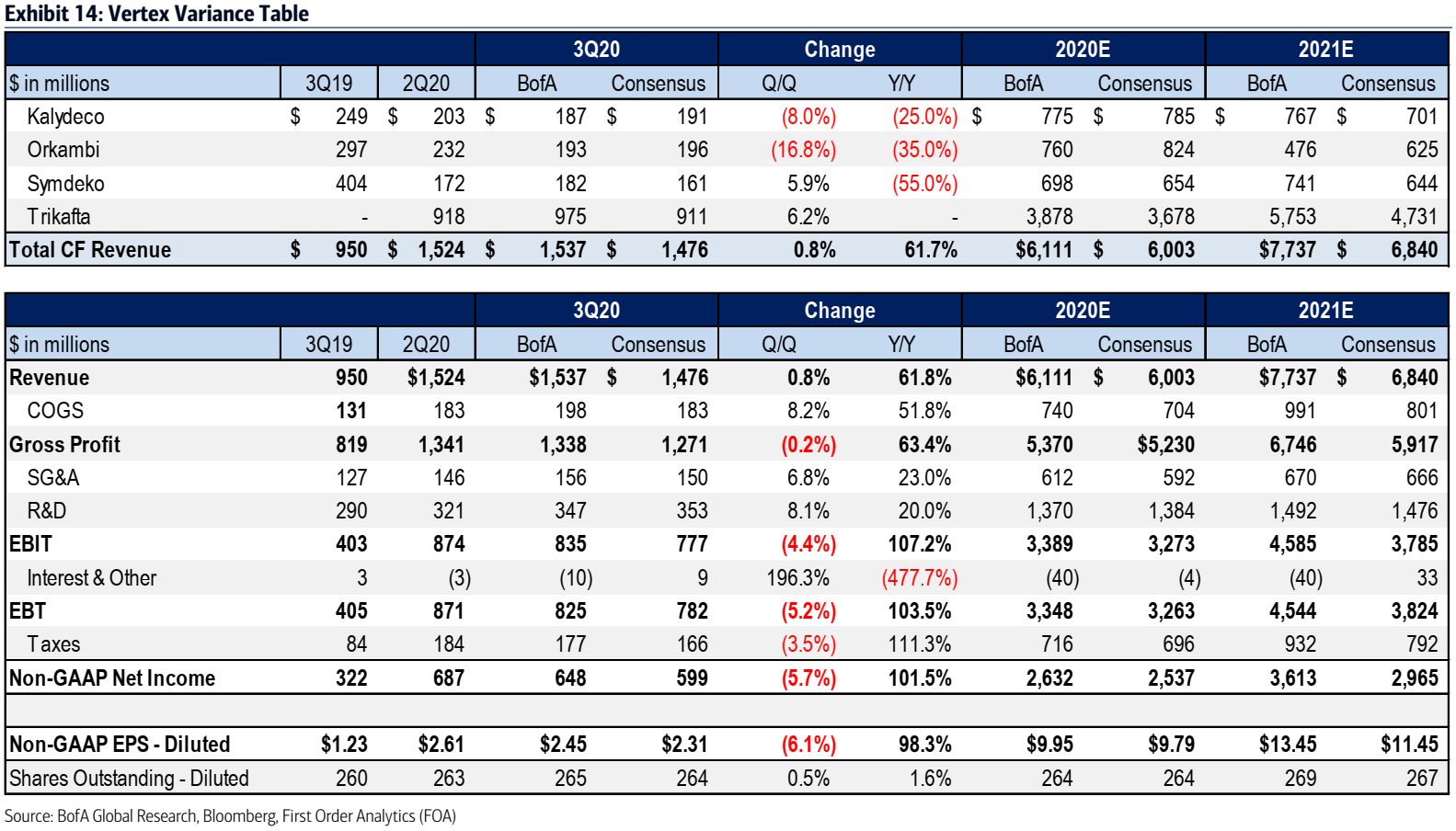

Vertex Pharmaceuticals (VRTX)

- 투자의견 Buy, 목표주가 $325

- 8월말 Kaftrio의 EU 승인으로 Trikafta/Kaftrio 매출이 컨센서스를 상회할 가능성. Trikafta/Kaftrio가 아직 보급되지 않은 지역에서 Symdeko의 매출은 계속 증가할 것으로 전망.

- 컨센서스 대비 BoA 매출 전망 Trikafta/Kaftrio $975M (+64M), Kalydeco $187M (-$4M), Orkambi $193M (-$3M), Symdeko $182M (+$21M), 총 $1.54B (+$61M).

- 컨센서스 대비 BoA EPS 전망 $2.45 (+$0.14).

- 낭포성 섬유증 이외의 파이프라인인 최근 AATD에 대한 개발 중단을 발표한 VX-814의 후속 VX-864와 지중해 빈혈/겸상적혈구증에 대한 크리스퍼 유전자 치료제 후보물질 CTX001의 업데이트가 주된 관심사.

- 8월말 EU에서 승인된 Kaftrio의 보험 적용 이슈도 주된 관심사.

네개의 중소형 기업들: CMPI, ESPR, ICPT, PBYI

이상의 14개 중대형 제약-바이오 기업들 이외에 리포트는 네개의 중소형 바이오텍에 대한 실적 전망을 간단히 제시하고 있음. 선택은 막 한듯...

Checkmate Pharmaceuticals (CMPI)

- 투자의견 Neutral, 목표주가 $19

- 시가총액 $250M의 올해 9월 상장한 기업으로 임상 단계 바이오텍인데 이 리포트에 왜 포함시켰는지 이해 불가. 임상단계 기업이라 실적은 볼게 없고 파이프라인도 직면한 카탈리스트는 없는듯. 생략.

Esperion Therapeutics (ESPR)

- 투자의견 Buy, 목표주가 $52

- 올해 2월에 연거퍼 승인된 두 고지혈증 치료제 Nexletol, Nexlizet을 론칭하며 임상단계에서 상업단계로 변신. 첫 2분기 매출은 $1M 이하로 매우 실망 스런 수준. 경영진은 코로나-19의 영향이 2020년 내내 지속될 것으로 전망. BoA는 1차 진료소가 지속적으로 오픈하면서 내년 초가 분기점이 될 것으로 전망. 최대 매출 $1B으로 예상하지만 현재 주가에는 약 $500B 정도만 반영되어 있음. 향후 1~2 분기 매출은 실망스러울 것.

- 3분기와 2020년 매출 각각 $4.6M, $15.2M 전망. 컨센서스는 $5.2M, $18M.

- 매출 증가 속도가 예상보다 느려 목표주가를 $55에서 $52로 하향.

Intercept Pharmaceuticals (ICPT)

- 투자의견 Neutral, 목표주가 $55

- 투자자들의 관심사는 두가지 (1) Ocaliva의 NASH 재 승인 신청에 대한 FDA의 피드백 (2) Ocaliva의 원발성 담즙성 담관염 (primary biliary cholangitis, PBC) 적응증의 안전성에 대한 최근 시작한 FDA 조사.

- 아직은 FDA 조사가 PBC 적응증 매출에 영향을 주지는 않을 것. BoA 전망치$78M, 컨센서스 $79M.

- 장기적으로는 NASH 적응증에 대한 승인 여부가 중요. 현재로서는 불확실성이 커서 주가에 하방 압력이 큼.

Puma Biotechnology (PBYI)

- 투자의견 Underperform, 목표주가 $9

- 지난 2분기 Nerlynx 매출은 3월 10%의 가격인상에도 불구하고 전분기 대비 횡보.

- 8월의 또다시 10% 가격 인상, 올해 초 유방암 3차 치료제로 적응증 확장은 매출 증대에 도움이 될 것. 그러나 코로나-19 영향, 부작용 프로파일에 대한 업데이트 등으로 인한 볼륨 감소가 매출액을 상쇄할 것으로 예상.

- 경영진의 2020년 가이던스 하향 ($215M-$225M에서 $200M-$210M으로)으로 기대감이 크지 않음. 만일 매출이 전망치를 상회한다면 가격 인상분을 고려해 볼륨이 어느정도 증가했는지가 미래 성장성을 파악하는데 중요할 전망.

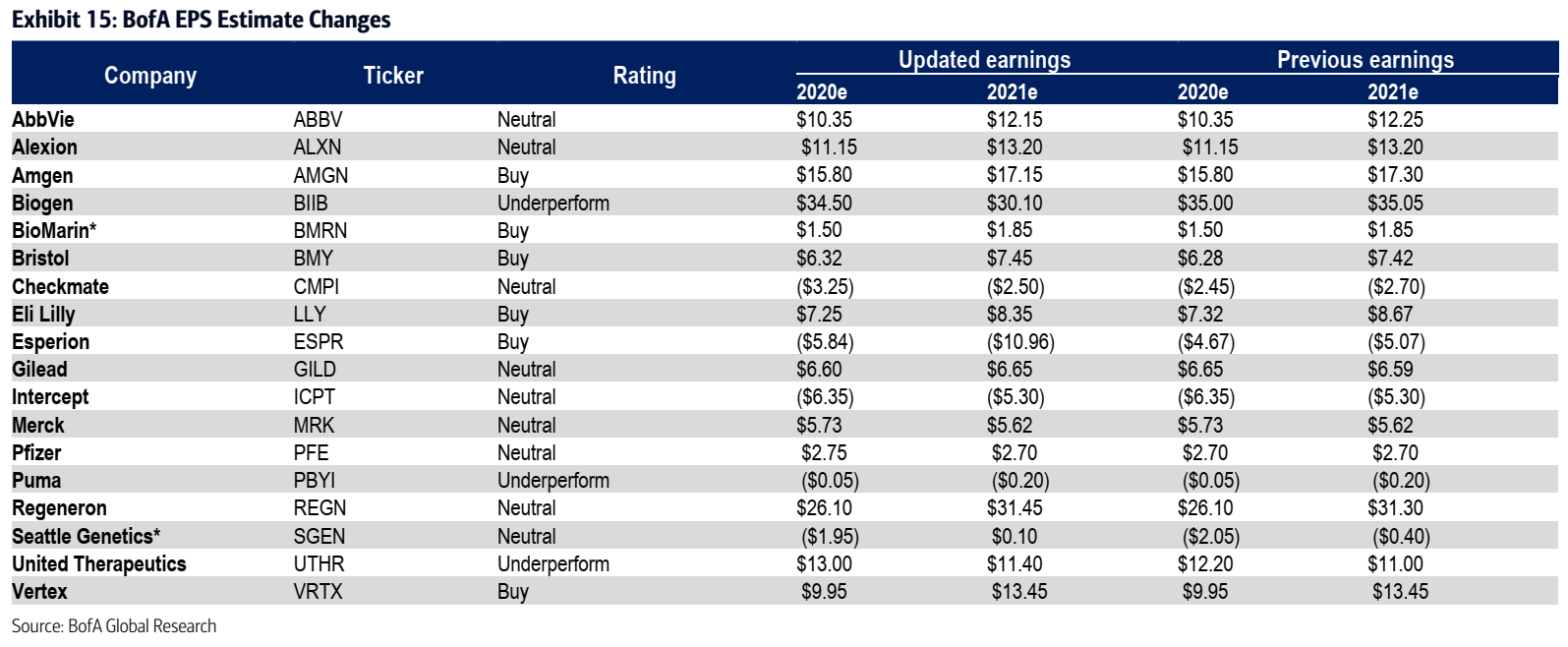

언급된 기업들의 BoA 전망치 변경

반응형