[그림 감상] Bank of America 12월 펀드 매니저 설문 조사

◈ 11월에 이어 여전히 Bull: "buy the reopening". 소비재, 원자재, 이머징 마켓.

◈ Bears: 현금 비중이 4.0% 미만으로 떨어져서 펀드 매니저들의 "cash rule"으로 인한 sell signal 발동.

◈ 대체로 11월의 트랜드가 더 강화되는 경향.

※ FMS: Fund Manager Survey의 줄임말

◈ Bank of America 11월 펀드 매니저 설문 조사

▼ 이달 펀드 매니저 포지셔닝: 가치주, 이머징 마켓으로 로테이션. 현금과 미국 비중 축소

▼ V자형 회복

▼ 리세션이 아닌 초기 사이클의 시작

▼ 낙관론은 금융위기 당시보다는 높지만 2018년 피크보다는 낮음

▼ 기업 이익 전망치 사상 최고

▼ 기업들이 현금으로 할 것으로 가장 기대되는 것은 설비 투자 42%, 부채 축소 44%. 하지만 간극은 좁아지고 있음.

▼ 회복 경로는? W자형 34%, U자형 29%, V자형 26%

▼ Yield curve에 대한 전망 사상 최고치

▼ 12월 펀드 현금 보유량 4% 밑으로 감소 -> Cash rule로 인한 "sell signal" 촉발

▼ 가장 큰 리스크는? 역시 코로나

▼ 코로나-19 백신이 경제에 긍정적인 영향을 미칠 것으로 기대하는 시기는? 2분기

▼ 가장 활발히 트레이드가 일어나는 (most croweded trade) 분야는? 여전히 미국 테크주 롱. 하지만 11월에 비해 줄었음.

▼ 가장 아웃퍼폼할 것으로 기대하는 자산군은? 이머징 마켓 여전히 증가세

▼ 주식시장에 대한 낙관적 전망 18년 1월 이래 최고치

▼ 위험자산에 대한 낙관적 전망 11년 2월 이래 최고치

▼ 넷 현금 언더 웨이트 13년 5월 이래 처츰으로 마이너스

▼ FMS 과거 포지셔닝 대비 자산군별 비중. 한국 주식 올라가는게 다 이유가 있음.

▼ Cyclical Rotation

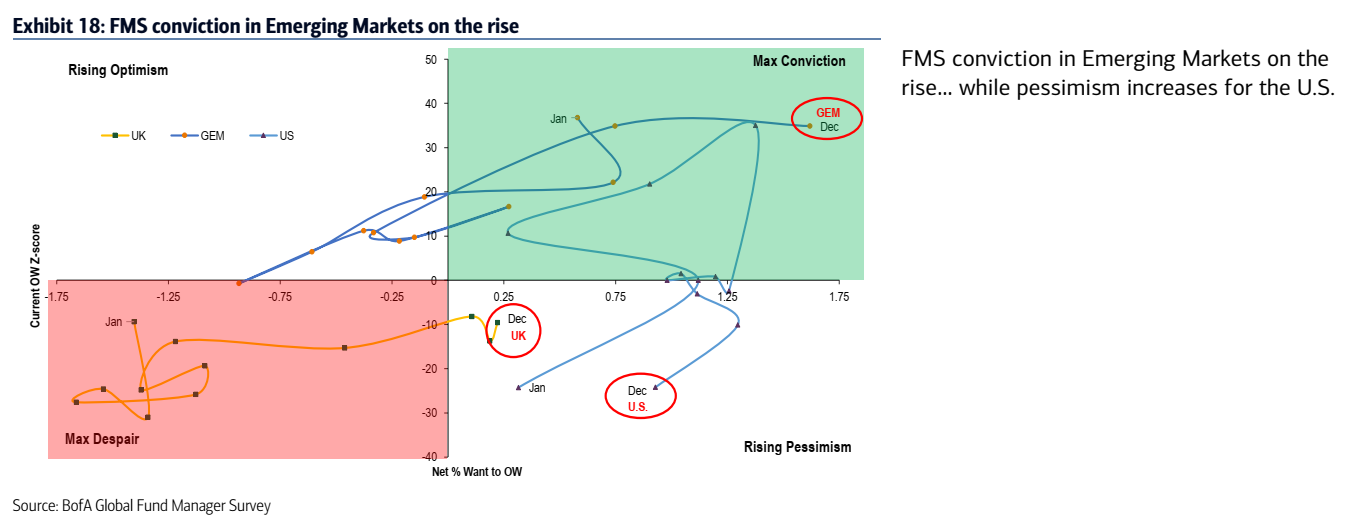

▼ 이머징 마켓에 대한 확신 증가

▼ GEM (Global Emerging Market)에 대한 오버웨이트 비중 2010년 11월 이후 최고

▼ 달러 가치 감소

▼ 스몰캡 > 라지캡

▼ 가치주 > 성장주

▼ 최대 리스크 기간별 변화

▼ 가장 활발히 트레이드가 일어나는 (most croweded trade) 분야 기간별 변화

▼ 향후 12개월 경제 전망

▼ 향후 12개월 인플레이션 기대

▼ 향후 12개월 글로벌 경제 트랜드 전망

▼ 기업 부채가 과도하다는 응답 41%

▼ 주식 보유

▼ 채권 보유

▼ 현금

▼ 부동산

▼ 원자재

▼ 향후 12개월 동안...

▼ 유로

▼ 미국 달러

▼ 미국 자산

▼ 유럽 자산

▼ 이머징 마켓 자산

▼ 일본 자산

▼ 영국 자산

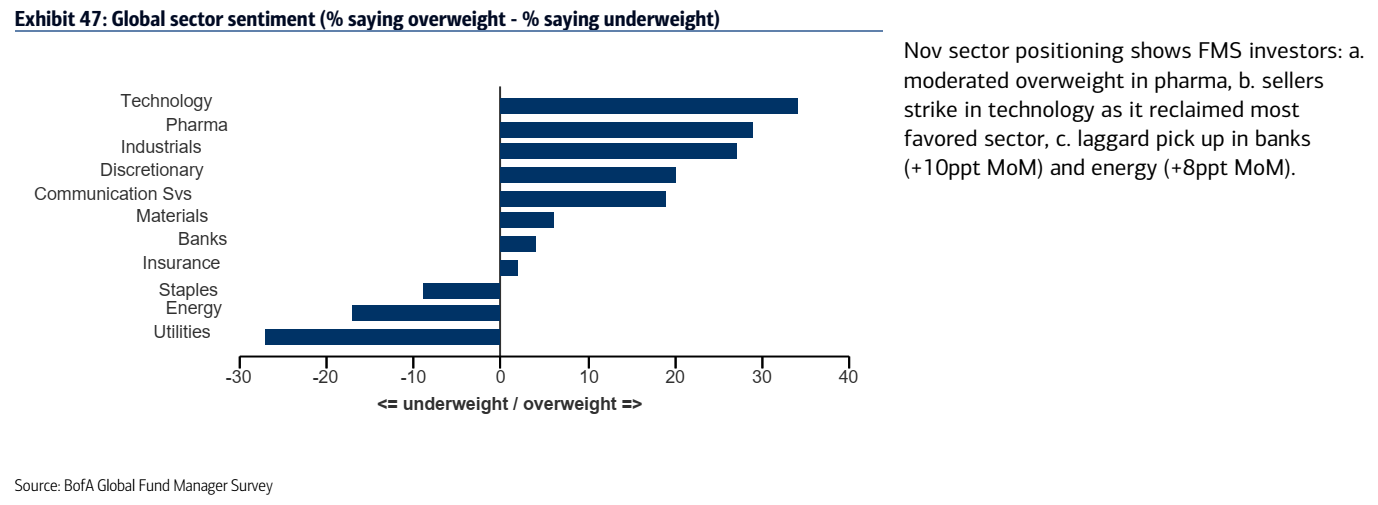

▼ 섹터별

▼ 금융

▼ 기술

▼ 유틸리티

▼ 필수소비재

▼ 산업

▼ 헬스케어

▼ 소재

▼ 에너지

▼ ETF

▼ ETF에 대한 숏 포지션

▼ ETF에 대한 향후 12개월내 포지션 변화

▼ 설문조사 데모그래픽